Cálculo de IRRF para funcionário com Múltiplos Vínculos

De acordo com o Art. 677 § 2º DECRETO Nº 9.580, DE 22 DE NOVEMBRO DE 2018, quando há mais de um pagamento a qualquer título pela mesma fonte pagadora, aplica-se a alíquota correspondente a soma dos rendimentos pagos a pessoa física.

Logo, se um funcionário com múltiplos vínculos, sendo estes vínculos na mesma empresa (matriz - filial ou filial - filial) as bases são somadas para encontrar a alíquota para cálculo do IRRF.

Agora que já sabemos o conceito do IRRF em casos de múltiplos vínculos e em qual situação as bases serão somadas, vamos a um exemplo prático de cálculo:

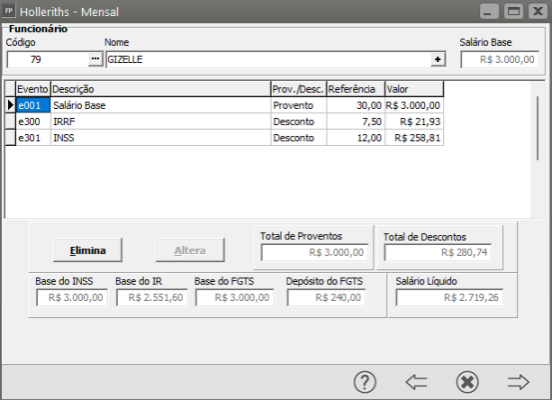

Considerando que a Gizelle tem vínculo na empresa 1 (matriz) com os seguintes dados:

- Dependentes para IRRF - 1

- Base bruta da folha - R$ 3.000,00

- Desconto de INSS - R$ 258,81

- Alíquota para IRRF - 7,50%

Logo, o desconto de IRRF do mesmo será: 3.000,00 - 189,59 - 258,81 = 2551,60 * 7,5% = 191,37 - 169,44 = 21,93.

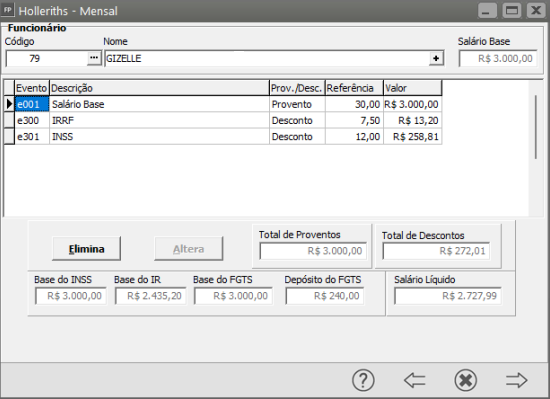

Em caso de utilização da dedução mais benéfica o sistema irá realizar o seguinte calculo:

- Dependentes para IRRF - 1

- Base bruta da folha - R$ 3.000,00

- Desconto de INSS - R$ 258,81

- Alíquota para IRRF - 7,50%

Logo, o desconto de IRRF do mesmo será: 3.000,00 - 564,80 = 2435,20 * 7,5% = 182,64 - 169,44 = 13,20

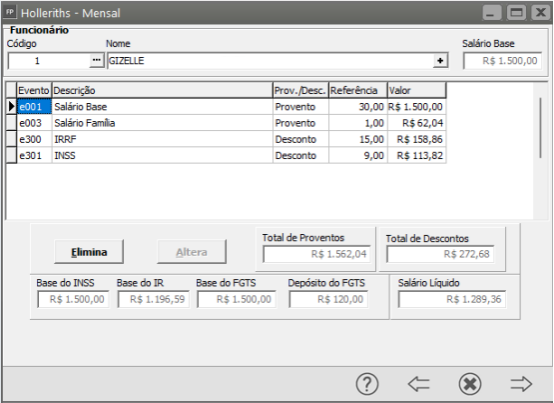

Gizelle também tem vínculo na empresa 2 (filial) com os dados:

- Dependentes para IRRF: 1

- Base bruta da folha: R$ 1.500,00

- Desconto de INSS: R$ 113,82

- Alíquota para IRRF: 15%

Nesta segunda situação, o cálculo será o seguinte:

3.000,00 (empresa 1) + 1.500,00 (empresa 2) = 4.500,00 - 189,59 - 189,59 - 258,81 - 113,82 = 3748,19 * 15% = 562,23 - 381,44 = 180,79 - 21,93 = 158,86

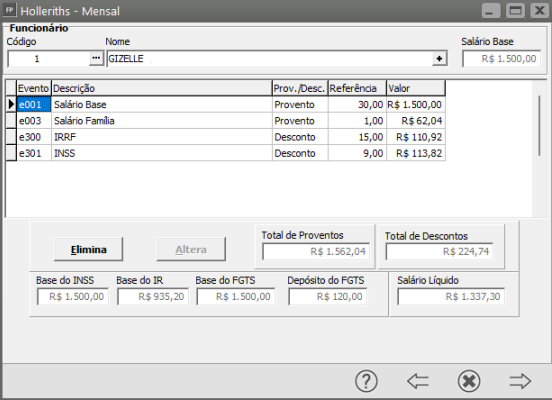

Em caso de utilização da dedução mais benéfica o sistema irá realizar o seguinte calculo:

- Dependentes para IRRF: 1

- Base bruta da folha: R$ 1.500,00

- Desconto de INSS: R$ 113,82

- Alíquota para IRRF: 15%

3.000,00 (empresa 1) + 1.500,00 (empresa 2) = 4.500,00 - 564,80 - 564,80 = 3370,40 * 15% = 505,56 - 381,44 = 124,12 - 13,20 = 110,92

Importante: Na segunda situação, caso a empresa de vínculo não fosse a mesma fonte pagadora, as verbas não seriam somadas e na segunda empresa não haveria o desconto de IRRF, pois a base não entraria na tabela para desconto.

-

Veja também os Itens:

- Tabelas de INSS

- Relação de FGTS

- Tabela de IRRF - P.L.R.

- Tabela de IRRF

- FGTS Digital

- Cálculo do IRRF dos Funcionários

- Nova Tabela de Imposto de Renda

- Cálculo de IRRF para Trabalhadores com Múltiplos Vínculos

- Regras para Apuração do IRRF para Pagamentos realizados a partir de 2026

- Emissão do Extrator da DIRF no Portal de Serviços da Receita Federal do Brasil

- Correção do Valor da Contribuição Previdenciária Oficial (INSS de Férias) na DIRF MANUALMENTE

- Totalizador do IRRF - Campo Rendimento Tributável do e624 - Dependente de IR Mensal

- Informe de Rendimentos - Campo Rendimento Tributável do evento e003 e e004 (Salário Família e Salário Família Proporcional)