Parametrizando o Sistema - Impostos

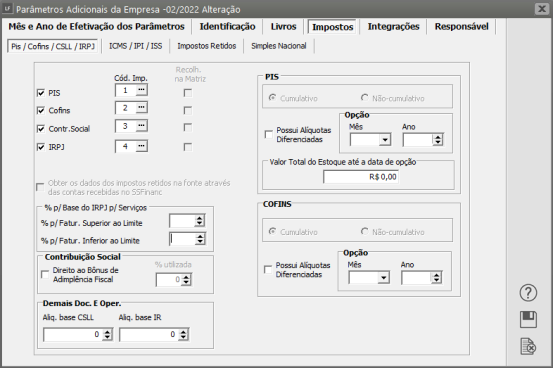

Se a empresa não é optante do Simples Nacional, ficará selecionado automaticamente que a empresa recolherá PIS, COFINS, CONTRIBUIÇÃO SOCIAL e IRPJ, demonstrando o código do imposto de acordo com a tabela de impostos federais. Veja mais informações em Manutenção dos Impostos Federais. Caso a empresa recolha o PIS e/ou COFINS e não seja Lucro Presumido, você deverá informar também a forma de recolhimento: cumulativa ou não-cumulativa para ambos os impostos federais. Se a opção for Não-cumulativa o sistema irá selecionar automaticamente essa opção que “Possui alíquotas diferenciadas” e deverá somente informar a data deste tipo de apuração do imposto.

Informar também se possuíra Alíquotas Diferenciadas no caso de a empresa ser Lucro Presumido colocando a partir de que período começará o recolhimento.

Ao informar que recolhe Contribuição Social, estará disponível o campo para informar se possui direito ao Bônus de Adimplência Fiscal para Contribuição Social, conforme Instrução Normativa SRF 390 de 30/01/04, e a porcentagem do Bônus que incidirá sobre a base de cálculo total do imposto apurada durante o ano. O valor do Bônus e o valor utilizado para o calculo do imposto será demonstrado no menu Movimentação/Impostos Apurados

Informe também, no caso de filiais, se o recolhimento será ou não feito através da matriz. Essa informação somente estará disponível se, nos Dados Cadastrais da empresa, você informou que se trata de uma filial.

Informe os percentuais que deverão ser considerados para cálculo da Base do IRPJ para prestação de serviços: percentuais para faturamentos inferiores e superiores aos limites.

Para as empresas exclusivamente prestadoras de serviços deverá ser informado, por exemplo: 16% como base do IRPJ para faturamento inferior ao limite (informado em Utilitários/Configurações do Sistema) e 32% para faturamento superior ao limite. Para empresas com atividade mista, somente o campo para faturamento superior ao limite deverá ser preenchido. Para a venda de mercadorias o sistema terá como base a informação referente ao IRPJ cadastrada no menu Manutenção/Tabelas/Impostos Federais.

Atenção: Para emissão do relatório de distribuição de lucro para os sócios será necessário informar o código referente ao imposto IRPJ e a % para Faturamento Superior ao limite da Base do IRPJ para Serviços.

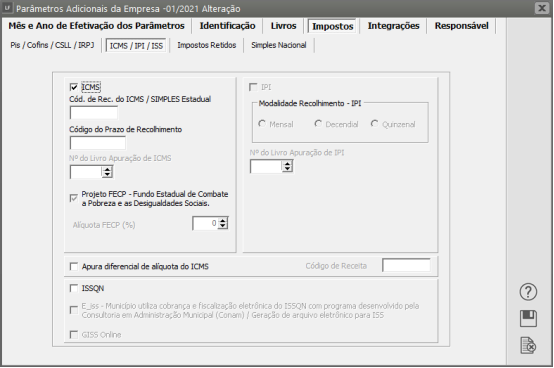

No caso de estar assinalado que a empresa recolhe ICMS, você poderá informar o Código do recolhimento e o Código do Prazo de Recolhimento. O Código de recolhimento do ICMS será usado na impressão da GARE de ICMS e após esta impressão alimentará informações na tabela de Impostos Apurados, para exportação para a DCTF. Veja mais informações em Exportando Dados para a DCTF. O Código do Prazo de Recolhimento será usado pela agenda de obrigações para que, quando você gere uma guia de recolhimento, o sistema traga a data de vencimento automaticamente, de acordo com a agenda.

Se utiliza diferencial de alíquota do ICMS assinale esta opção, no momento da escrituração do livro de entradas, uma aba Diferencial de Alíquota, estará disponível para você registrar as informações.

A opção "Projeto FECP - Fundo Estadual de Combate a Pobreza e as Desigualdades Sociais." é visível apenas para empresas situadas no estado do Rio de Janeiro. Ao ser marcada, ela indica que a empresa fará recolhimento do FECP quando houver saldo devedor no período, ou seja, o subtotal relativo as saídas do Estado é maior que o sobtotal relativo as entradas do Estado. Preencher a porcentagem FECP nesse caso.

No caso de empresa industrial que não tenha optado pelo recolhimento do IPI através do Simples, informe também o modo de recolhimento, se mensal, decendial ou quinzenal.

Nesta aba você encontrará também um campo para informar o número do Livro de Apuração do ICMS. Esta informação será utilizada na impressão do Livro de Apuração do ICMS.