Calculando Impostos em Atraso

Impostos Federais

Toda vez que você for emitir guia de recolhimento de um imposto federal, e informar a data de recolhimento posterior a da de vencimento do imposto (Veja mais informações em Gerando Guias de Recolhimento),imposto, o sistema, automaticamente, irá calcular os acréscimos de multa e juros de acordo com os seguintes procedimentos:

Veja mais informações sobre Geração de Guias de Recolhimento

Guia de Recolhimento de COFINS

Guia de Recolhimento de Contribuição Social

Guia de Recolhimento Simples Nacional

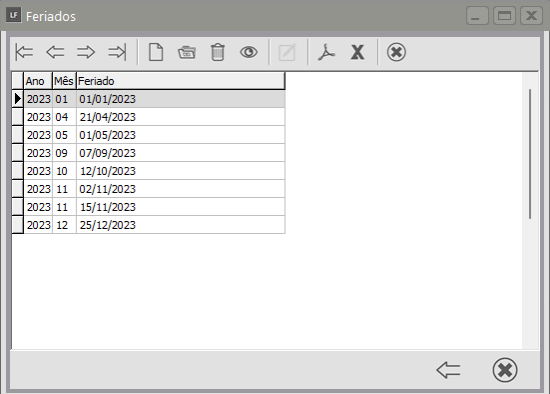

Para que os cálculos funcionem corretamente você deverá atualizar sempre a tabela de feriados, acessando o menu Manutenção/Tabelas/Cálculo de Impostos em Atraso/Feriados. Isso para a contagem correta dos dias em atraso.

Cálculo da multa de mora

1º) Calcula-se o percentual da multa de mora a ser aplicado: 0,33% por dia de atraso, limitada a 20%. Essas porcentagens você informou na tela de Configuração do sistema , menu Utilitários/Configurações. O número dos dias em atraso é calculado somando-se os dias, iniciando a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento, nesse caso, na data de recolhimento informada.

Se o percentual encontrado for maior que 20%, abandoná-lo e utilizar 20% como multa de mora.

2º) Aplica-se o percentual da multa de mora sobre o valor do tributo ou contribuição devida.

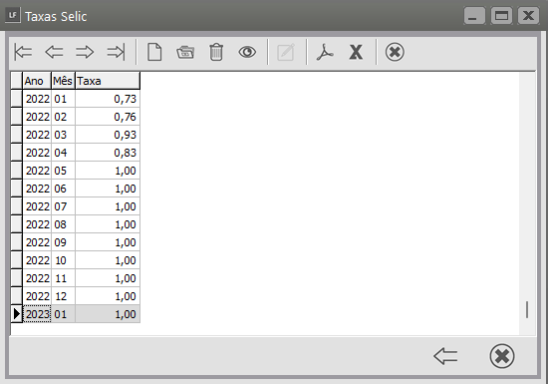

Cálculo de juros de mora

1º) Calcula-se a alíquota do juros de mora: Soma-se a taxa SELIC, desde a do mês seguinte ao do vencimento do tributo ou contribuição, até a do mês anterior ao do pagamento, e acrescenta-se a esta soma de 1% referente ao mês de pagamento. Não há cobrança de juros de mora para pagamentos feitos dentro do próprio mês de vencimento. Exemplo: tributo vence em 14/11, se pagar até 30/11, não pagará juros de mora, apenas a multa de mora.

2º) Aplica-se a taxa do juros de mora sobre o valor do tributo ou contribuição devida.

ICMS

Cálculo da multa de mora

1º) Calcula-se o percentual da multa de mora a ser aplicado: O número dos dias em atraso é calculado somando-se os dias, iniciando-se a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento, nesse caso a data de recolhimento informada.

Se o número de dias em atraso for igual a 1 dia, o percentual de multa é de 5%;

Se o número de dias em atraso for igual ou menor que 15 dias, o percentual de multa é de 7%;

Se o número de dias em atraso for maior que 15 dias, o percentual de multa é de 10%.

2º) Aplica-se o percentual da multa de mora sobre o valor do ICMS devido.

Cálculo de juros de mora

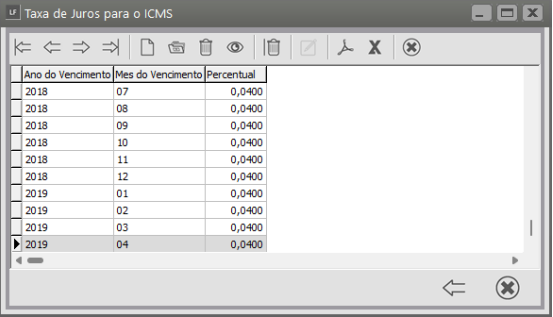

1º) Aplica-se o coeficiente de juros correspondente ao mês de vencimento do débito e ao mês de recolhimento do débito, cadastrado na tabela de Taxa de Juros do ICMS no item de menu Manutenção/Tabelas/Cálculo de Impostos em Atraso/Taxa de Juros para o ICMS.

Quando o vencimento do débito ocorrer no último dia útil do mês, aplica-se o coeficiente correspondente ao mês do vencimento e ao mês de recolhimento do débito, cadastrado na tabela de Taxa de Juros do ICMS, deduzindo-se 0,0100.

O valor do coeficiente é multiplicado por 100 para se obter a taxa de juros a ser aplicada ou imposto.

2º) Aplica-se a taxa do juros de mora sobre o valor do ICMS devido.