Calculando Impostos em Atraso

Veja também os Itens:

- Guia de Recolhimento IRPJ e CSLL

- Guia de Recolhimento de PIS

- Guia de Recolhimento de COFINS

- Guia de Recolhimento de Contribuição Social

- Guia de Recolhimento de IRPJ

- Gerando Guia de Recolhimento Adicional do IRPJ

- Guia de Recolhimento Simples Nacional

- Guia de Recolhimento de IPI

DARMImpostos Retidos - Guia Unificada

Impostos Federais

Toda vez que você for emitir guia de recolhimento de um imposto federal, e informar a data de recolhimento posterior a da de vencimento do imposto, o sistema, automaticamente, irá calcular os acréscimos de multa e juros de acordo com os seguintes procedimentos:

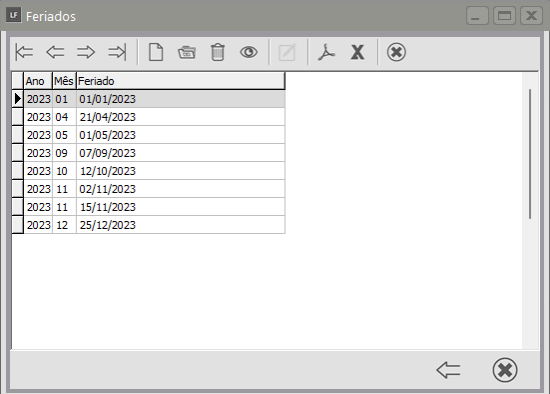

Para que os cálculos funcionem corretamente você deverá atualizar sempre a tabela de feriados, acessando o menu Manutenção/Tabelas/Cálculo de Impostos em Atraso/Feriados. Isso para a contagem correta dos dias em atraso.

Cálculo da multa de mora

1º) Calcula-se o percentual da multa de mora a ser aplicado: 0,33% por dia de atraso, limitada a 20%. Essas porcentagens você informou na tela de Configuração do sistema , menu Utilitários/Configurações. O número dos dias em atraso é calculado somando-se os dias, iniciando a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento, nesse caso, na data de recolhimento informada.

Se o percentual encontrado for maior que 20%, abandoná-lo e utilizar 20% como multa de mora.

2º) Aplica-se o percentual da multa de mora sobre o valor do tributo ou contribuição devida.

Cálculo de juros de mora

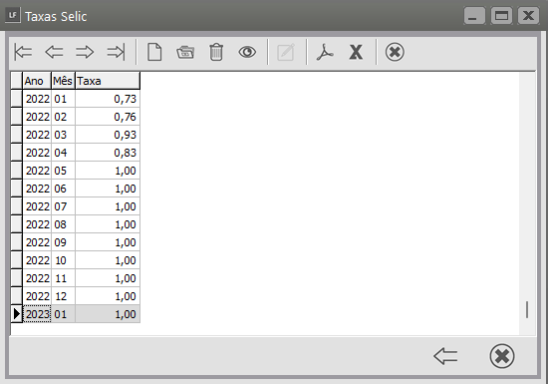

1º) Calcula-se a alíquota do juros de mora: Soma-se a taxa SELIC, desde a do mês seguinte ao do vencimento do tributo ou contribuição, até a do mês anterior ao do pagamento, e acrescenta-se a esta soma de 1% referente ao mês de pagamento. Não há cobrança de juros de mora para pagamentos feitos dentro do próprio mês de vencimento. Exemplo: tributo vence em 14/11, se pagar até 30/11, não pagará juros de mora, apenas a multa de mora.

2º) Aplica-se a taxa do juros de mora sobre o valor do tributo ou contribuição devida.

ICMS

Cálculo da multa de mora

1º) Calcula-se o percentual da multa de mora a ser aplicado: O número dos dias em atraso é calculado somando-se os dias, iniciando-se a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento, nesse caso a data de recolhimento informada.

Se o número de dias em atraso for igual a 1 dia, o percentual de multa é de 5%;

Se o número de dias em atraso for igual ou menor que 15 dias, o percentual de multa é de 7%;

Se o número de dias em atraso for maior que 15 dias, o percentual de multa é de 10%.

2º) Aplica-se o percentual da multa de mora sobre o valor do ICMS devido.

Cálculo de juros de mora

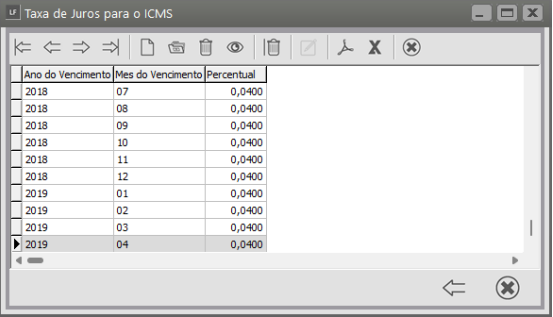

1º) Aplica-se o coeficiente de juros correspondente ao mês de vencimento do débito e ao mês de recolhimento do débito, cadastrado na tabela de Taxa de Juros do ICMS no item de menu Manutenção/Tabelas/Cálculo de Impostos em Atraso/Taxa de Juros para o ICMS.

Quando o vencimento do débito ocorrer no último dia útil do mês, aplica-se o coeficiente correspondente ao mês do vencimento e ao mês de recolhimento do débito, cadastrado na tabela de Taxa de Juros do ICMS, deduzindo-se 0,0100.

O valor do coeficiente é multiplicado por 100 para se obter a taxa de juros a ser aplicada ou imposto.

2º) Aplica-se a taxa do juros de mora sobre o valor do ICMS devido.