Incluindo Processos

A inclusão do processo trabalhista no eSocial impacta a rotina do RH, já que altera a forma como são tratadas as informações de reclamatórias na Justiça do Trabalho. A mudança, que vale a partir de outubro de 2023, contempla o principal objetivo do eSocial, que é substituir obrigações trabalhistas, previdenciárias e tributárias por um único sistema. Além disso, o mesmo layout traz novidades sobre a inclusão do IRRF na DCTFWeb.

Cronograma

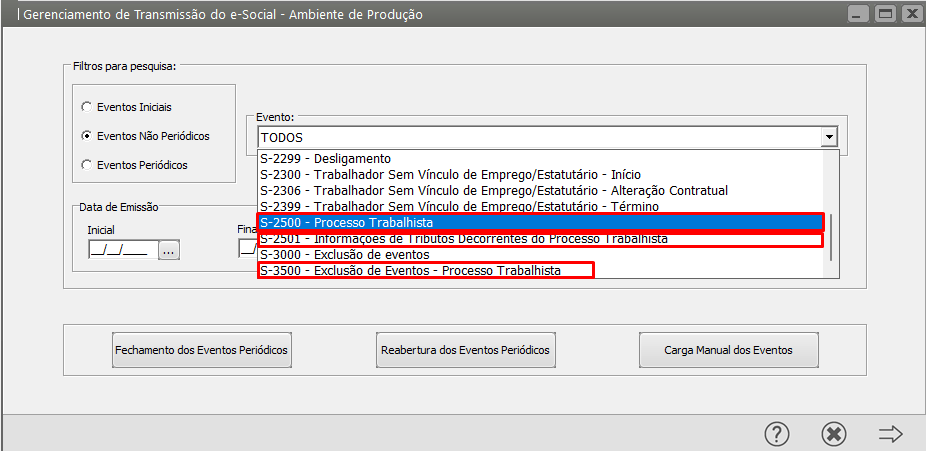

Os processos trabalhistas serão enviados ao eSocial por meio de novos eventos, que detalharemos a seguir.

- S-2500 - Processo Trabalhista;

- S-2501 - Informações de Contribuições Decorrentes de Processo Trabalhista;

- S-3500 - Exclusão de Eventos - Processo Trabalhista;

- S-5501 ou S-5503 - Informações de Tributos Decorrentes de Processo Trabalhista.

Prevista inicialmente para janeiro, depois para abril e depois para julho de 2023, a entrada em produção desta fase do eSocial foi adiada novamente. A Instrução Normativa 2147 da Receita Federal, publicada em 30 de junho, estabelece que a apuração das informações referentes a decisões condenatórias ou homologatórias proferidas pela Justiça do Trabalho pela DCTFWeb, em substituição da GFIP, ocorre a partir de outubro de 2023.

Prazo para Entrega

Há um marco temporal para os processos trabalhistas que devem ser informados ao eSocial, que é 01 de outubro de 2023. Ou seja, as informações que devem constar nos novos eventos são aquelas relativas aos:

a) processos trabalhistas cujas decisões transitaram em julgado do dia 1º de outubro de 2023 em diante;

b) acordos judiciais homologados a partir dessa mesma data;

c) processos cuja decisão homologatória dos cálculos de liquidação foi proferida a partir do marco temporal, mesmo que seu trânsito em julgado tenha ocorrido em data anterior; e

d) acordos no âmbito de CCP ou Ninter celebrados também do marco temporal em diante.

A partir disso, o prazo de envio do evento ao eSocial é até o dia 15 do mês subsequente. Ou seja, um processo trabalhista que tenha acordo ou decisão publicada, por exemplo, no dia 1º/10/2023 deve ser enviado ao eSocial até 14/11/2023 (já que 15/11 é feriado). Da mesma forma, um processo que teve trânsito em julgado em 2022, mas a sentença homologatória dos cálculos de liquidação somente foi publicada em 1º/10/2023, também deve ser enviado ao eSocial até 14/11/2023.

Fases

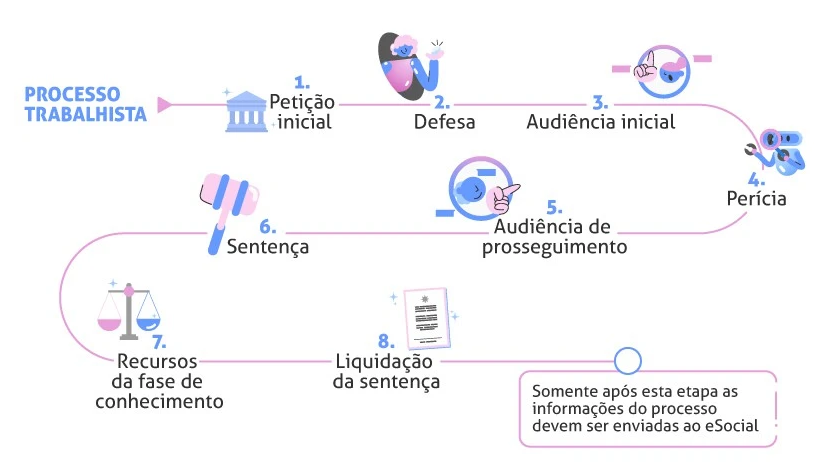

Antes de abordar os novos eventos, vamos lembrar as etapas de um processo trabalhista e esclarecer como ele se relaciona com o eSocial. Em linhas gerais, uma reclamatória trabalhista é composta pelas seguintes fases:

Somente após a liquidação da sentença, quando todos os recursos foram esgotados e o processo transita em julgado (ou seja, o teor da ação já está decidido) é que o empregador é intimado a cumprir a decisão. Então, as informações devem ser enviadas ao eSocial.

Normalmente, as ações trabalhistas envolvem o pagamento de valores ao empregado e o recolhimento de contribuições por parte da empresa. Esses cálculos são feitos no decorrer do processo e homologados pelo juiz. À empresa cabe pagar e comprovar os depósitos, já que o processo só consta como encerrado quando o pagamento for feito. É dessa etapa que tratam os novos eventos do eSocial, que veremos a seguir.

Informação

Ao todo, o novo layout traz quatro novos eventos: um para envio de informações da reclamatória, outro para valores de contribuição, um evento para exclusão e outro de retorno do eSocial. Vamos saber mais sobre eles:

S2500 - Processo Trabalhista é o evento do eSocial que registra as informações de processos trabalhistas na Justiça do Trabalho e também de acordos celebrados nas Comissões de Conciliação Prévia (CCP) e nos Núcleos Intersindicais (Ninter). Neste evento são prestadas informações cadastrais e contratuais relativas ao vínculo, às bases de cálculo para recolhimento de FGTS e da contribuição previdenciária do RGPS.

S2501 - Informações de Contribuições Decorrentes de Processo Trabalhista - É o evento que informa os valores do imposto de renda retido na fonte e das contribuições previdenciárias, inclusive as destinadas a Terceiros. Esses valores incidem sobre as bases de cálculo constantes das decisões condenatórias e homologatórias de acordo proferidas nos processos da Justiça do Trabalho, nos acordos celebrados nas Comissões de Conciliação Prévia (CCP) e nos Núcleos Intersindicais (Ninter), que foram informados no evento S-2500.

S3500 - Exclusão de Eventos - Processo Trabalhista - Esse evento serve exclusivamente para tornar sem efeito um evento S-2500 ou S-2501 enviado indevidamente.

S5501 e S5503 - Informações de Tributos Decorrentes de Processo Trabalhista - É um evento de retorno do eSocial para o evento de S-2501. O objetivo é mostrar ao declarante, com base nas informações transmitidas, os tributos apurados, as contribuições previdenciárias, as contribuições devidas a outras entidades e fundos e o imposto sobre a renda da pessoa física retido na fonte.

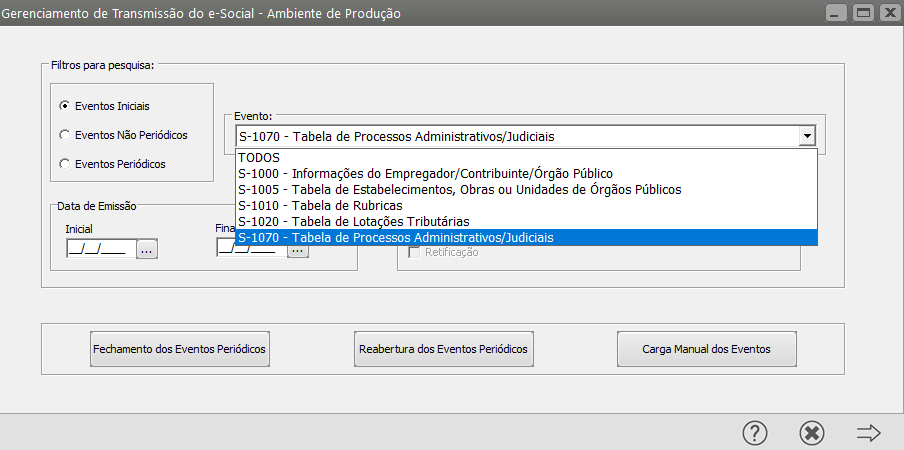

Se ao enviar o evento S1070 para o Portal do eSocial retornar inconsistência, você conseguirá pesquisar os Códigos de erros através do link eSocial - 1070

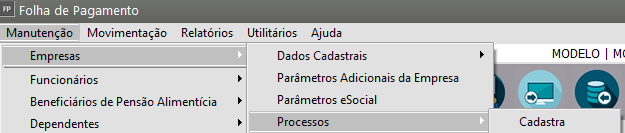

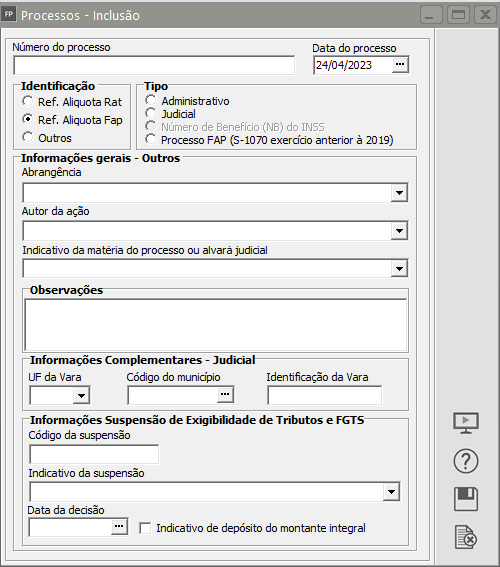

Esse item será utilizado para a geração do arquivo e-Social, fica disponível em Manutenção/Empresas/Processos.