Gerando GPS

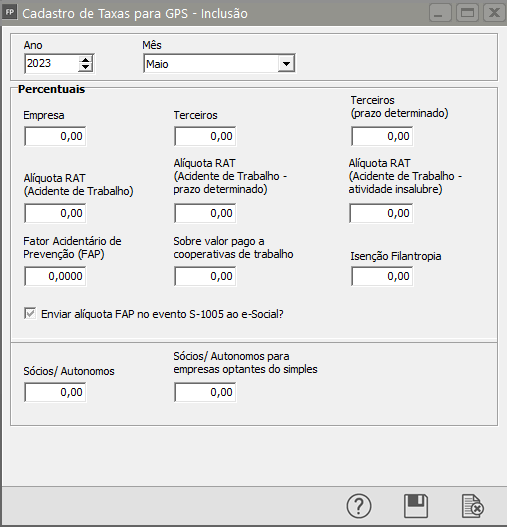

O primeiro passo para gerar a GPS é cadastrar as taxas a serem utilizadas em Manutenção/Tabelas/Taxa GPS.

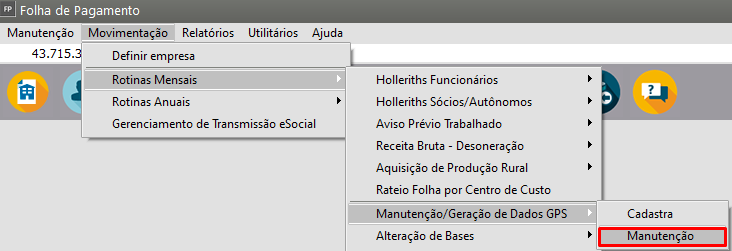

Depois, caso a empresa desonere a folha de pagamento, é preciso cadastrar as Atividades com folha de pagamento desonerada exercidas pela empresa e as Alíquotas correspondentes a cada atividade. Por fim, basta acessar o menu Movimentação/Rotinas Mensais/Manutenção e Geração dos Dados GPS.

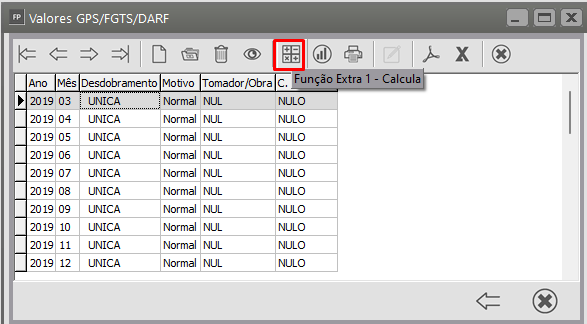

Clique no botão que possui o desenho

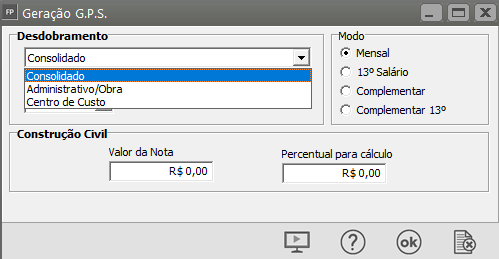

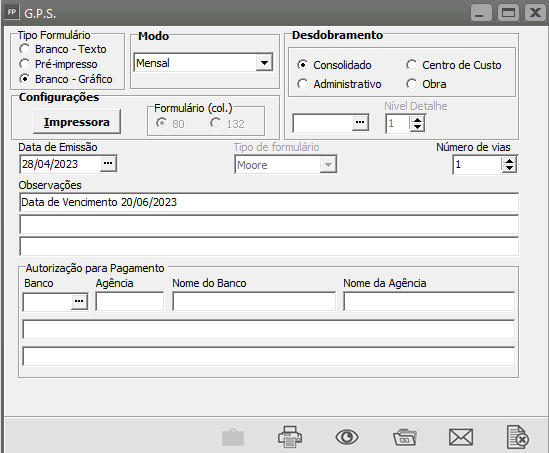

Na tela disponibilizada você pode optar por gerar a GPS consolidada, de serviços de frete, de serviços com redução de base, por centro de custo ou separada por tomador de serviço. Na opção modo informe se é GPS do mês ou do 13º salário”.

Informe os dados para nota fiscal ou frete, conforme o caso.

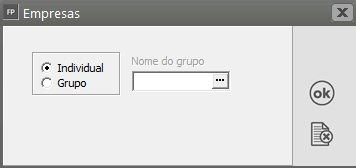

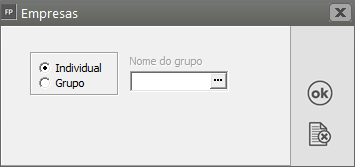

Clique em “OK”. O sistema lhe perguntará se deseja gerar a GPS somente para a empresa definida ou para um grupo. Assinale a opção desejada e clique em “OK”.

Se você definir Grupo, o Sistema abrirá o campo para que você informe o grupo de empresas de geração da GPS

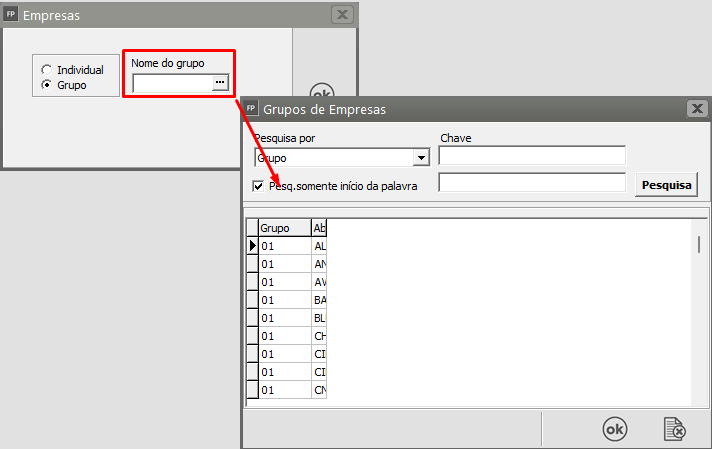

Se no mês de geração da GPS você calculou folha complementar o Sistema irá questionar se você deseja que o complemento salarial do Mês MM/AAAA seja somado a GPS Mensal

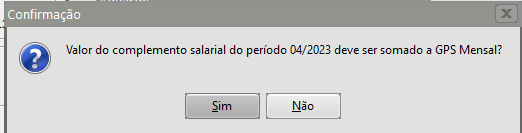

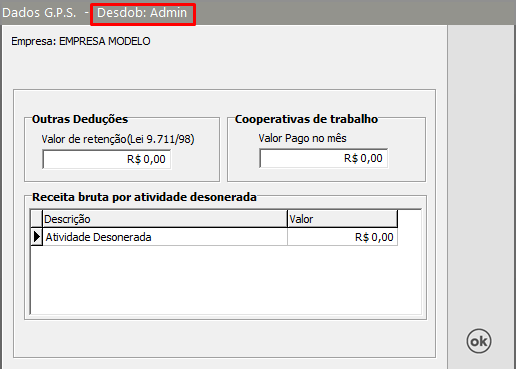

A seguir, caso a empresa esteja parametrizada para desonerar a folha de pagamento, será exibida a tela onde serão informados alguns dados da empresa para uso exclusivo na desoneração da folha de pagamento.

a) Desonerar obras matriculadas no CEI entre 01/06/2013 e 31/10/2013:

Indica se a folha de pagamento de obras matriculadas no CEI entre 01/06/2013 e 31/10/2013 serão consideradas desoneradas pelos cálculos da GPS.

b) Receita bruta da empresa:

Nesse campo deverá ser informada a receita total auferida pela empresa no período de geração, incluindo atividades que não possuem folha de pagamento desonerada.

c) Receita bruta por atividade desonerada:

Serão exibidas todas as atividades com folha de pagamento desonerada que foram cadastradas no sistema e que possuem alíquota maior que zero no período de geração da GPS. Para cada atividade exibida deverá ser informada a receita bruta mensal correspondente. A receita bruta mensal de cada atividade poderá será calculada automaticamente quando a empresa definida usar também o Sistema Livros Fiscais.

Forneça todas as informações necessárias para a desoneração e depois clique em "OK".

Logo em seguida o sistema disponibilizará a tela para que você forneça valores de Outras Deduções e valores pagos a cooperativas de trabalho.

Se você efetuou pagamentos a cooperativas, informe o valor para que o percentual de recolhimento para a Previdência Social (atualmente 15%) seja devidamente calculado pelo sistema. Quando a GPS gerada não for consolidada e a empresa estiver parametrizada para desonerar a folha de pagamento, será necessário informar também a receita bruta, do período em geração, proveniente de atividades com folha de pagamento desonerada no desdobramento.

Em empresas de construção civil, toda obra com CEI aberto entre 01/04/2013 e 31/05/2013 e toda obra com CEI aberto a partir de 01/11/2013 terá a folha de pagamento desonerada. A data de abertura do CEI deve ser informada no cadastro da obra. Se uma ou mais atividades exibidas não auferirem receitas no desdodramento em processo, basta informar valor zero para elas.

Observação

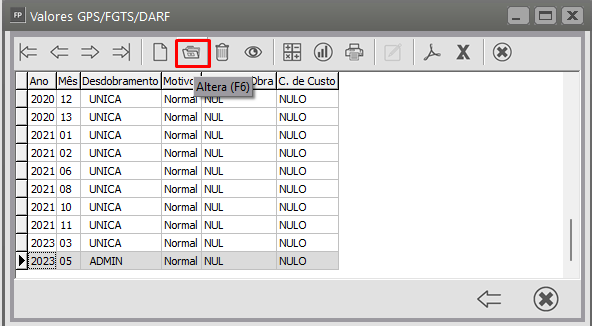

Se a Empresa foi de Construção Civil, Locação de Mão de Obra ou Temporário o Sistema vai solicitar as informações para cada um dos desdobramentos:

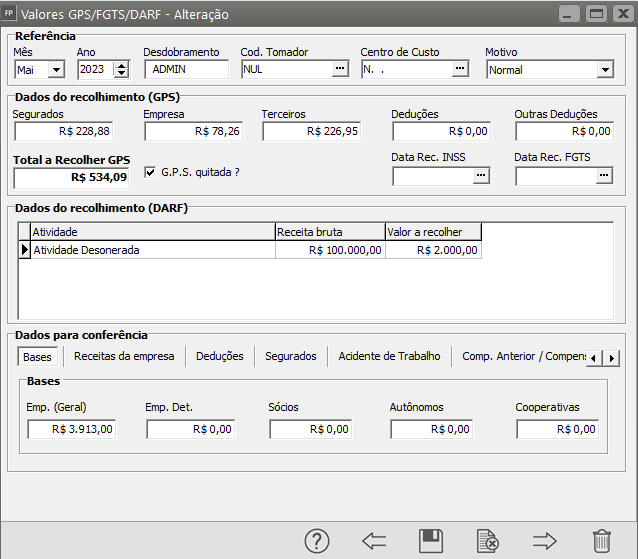

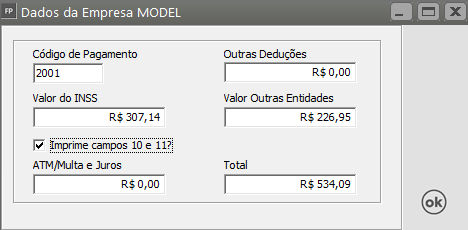

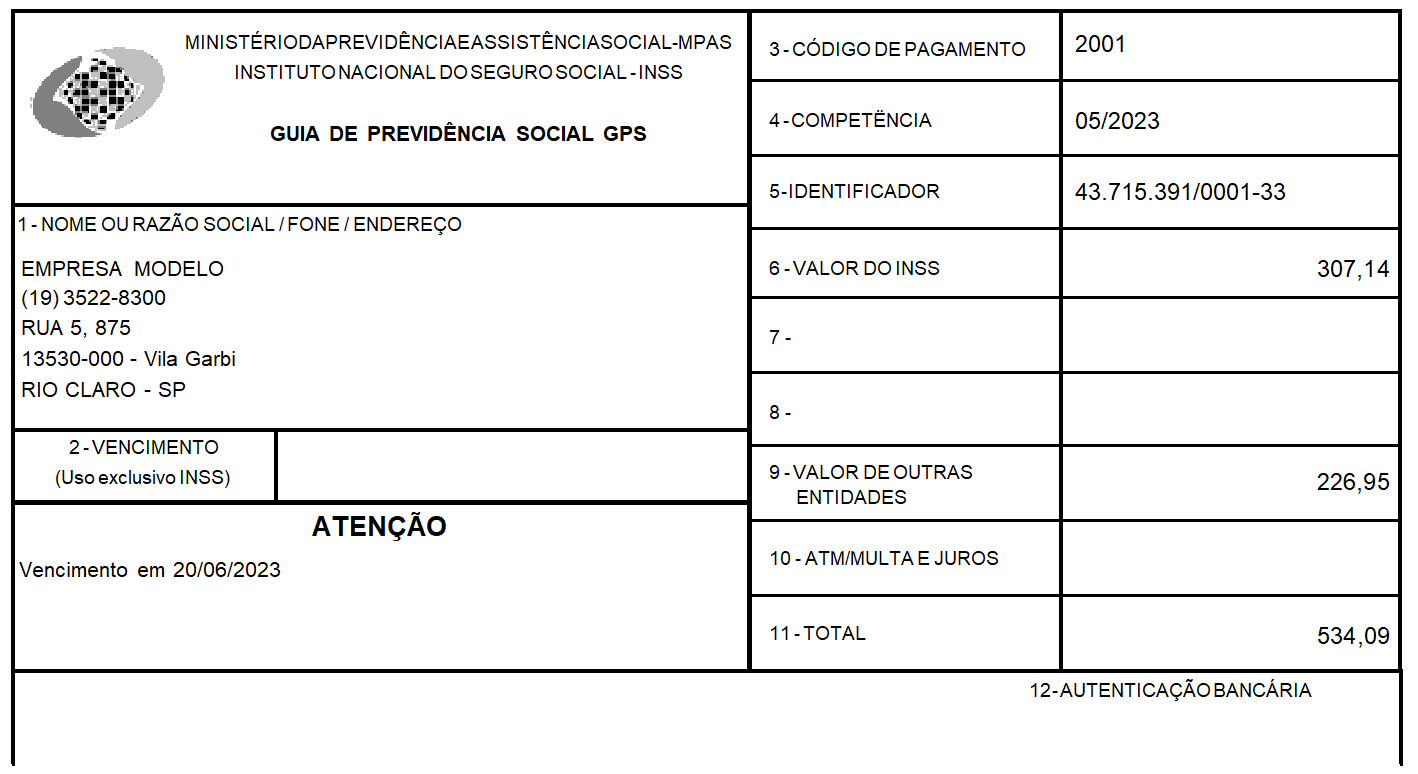

Os valores calculados podem ser visualizados editando os registros gerados, através da seguinte tela:

Os valores calculados podem ser visualizados editando os registros gerados, através da seguinte tela:

Os valores em Dados de recolhimento (GPS) representam os valores que serão utilizados na impressão da GPS ou que serão transportados para o mês seguinte. A opção Quitada indica se o valor limite foi alcançado. Se esta opção não estiver assinalada, os valores serão acumulados para a próxima guia.

Os valores em Dados do recolhimento (DARF) representam os valores calculados para cada atividade com folha de pagamento desonerada, recolhido em guia DARF.

Os valores em Dados para conferência representam os valores brutos que foram utilizados para o cálculo dos dados do recolhimento (GPS e DARF). Estes valores estão divididos em seis agrupamentos para tornar mais clara a interpretação dos dados:

- Bases: são mostradas as bases de cálculo de cada tipo de segurado. Entenda por base, o valor que incide INSS pago para cada segurado.

- Receitas da empresa: é mostrada a receita bruta proveniente de atividades com folha de pagamento não desonerada e a receita bruta total da empresa (incluindo atividadasatividades com folha de pagamento desonerada).

- Deduções: é demonstrado os valores que foram utilizados para chegar ao valor final de deduções que será utilizado no recolhimento.

A dedução do 13º salário referente ao salário maternidade pago será deduzido de acordo com a fórmula:

((e005 / 30) / nº de avos pagos) * dias de afastamento.

- Segurados: temos o número de segurado de cada tipo que foram utilizados para o cálculo da GPS.

- Ac. Trabalho: temos os valores que formaram o valor total de acidente de trabalho que foi utilizado para compor o valor de recolhimento do campo empresa.

- Comp. Anteriores / Compensações: temos o valor de INSS (sem considerar terceiros) das competências anteriores que não foram quitados e seus valores estão sendo acumulados; e do Saldo de Dedução a Transportar referente aos descontos de INSS que não puderam ser utilizados nas competências anteriores e atual.

- Outros: temos os valores calculados que complementaram os dados de recolhimentos.

IMPORTANTE:

Os afastamentos por maternidade com início a partir de 01/09/2003 que forem pagos no hollerith pela empresa, na geração da GPS o sistema lançará este valor como dedução juntamente com o Salário Família.

Se a dedução do mês for maior que o valor do imposto a recolher (Segurados+Empresa), o total liquido da GPS vai se refere apenas ao valor de Terceiros que deve ser sempre recolhido integralmente. Na guia de recolhimento apenas este valor será impresso já que não existe imposto(imposto (INSS) a recolher. Neste caso verifique que o código de recolhimento da guia deverá ser alterado.

O valor negativo do imposto apurado no mês será transportado para o mês seguinte (como você pode ver no campo Saldo Ded. a Transp.).

No próximo mês, novamente será apurado o valor do imposto a recolher, sendo que, existindo valor de dedução transportada, o sistema irá utilizá-lo da seguinte forma:

-a) Se, novamente, o valor do imposto ficar negativo: este valor será somado ao valor de deduções transportado do mês anterior e novamente transportado para o mês seguinte.

-b) Se o valor do imposto for positivo (Segurados+Empresa-Deduções do mês) : o sistema irá transportar uma parcela do valortransportado(transportado (mês anterior), respeitando apenas a condição de que o valor líquido final seja maior ou igual a zero. O valor utilizado será somado ao valor de Deduções do mês atual.

O que não foi utilizado no mês será deduzido do saldo a transportar e armazenado para o mês seguinte, até que este seja zerado.

Observação

Caso não deseje que o calculo seja feito desta forma, devido ao pedido de restituição do valor ao INSS, você deverá zerar este campo.

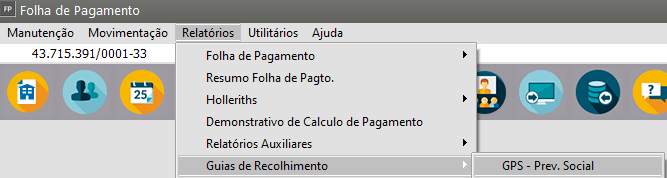

Finalizada a geração basta entrar no menu Relatórios/Guias de Recolhimento/GPS - Previdência Social.

Se a GPS for recolhida com data posterior ao seu vencimento, você poderá clicar em Imprime Campos 10 e 11 e informar o valor ATM/Multa e Juros

De acordo com a legislação, o funcionário com mais de um vínculo empregatício ou o autônomo com esta situação, deve ter o desconto da Previdência Social efetuado sobre o seu rendimento bruto, somando-se os diversos vínculos. O sistema faz esse tratamento, inclusive respeitando o teto de contribuição previdenciária.

Para incluir outros vínculo para funcionários, basta você acessar o menu Manutenção/Funcionários/Previdência - Valores Complementares:

Informe o código do funcionário, o mês de referência, a base do INSS e o valor do INSS (valores de serviços prestados em outro estabelecimento) separando o valor de Rendimento de Autônomo do rendimento de Trabalho Assalariado, para atender a legislação quanto a diferenciações de alíquotas aplicadas e os cálculos.

Para incluir outros vínculo para sócios/autônomos, basta você acessar o menu Manutenção/Sócios / Autonômos/Previdência - Valores Complementares:

Informe o código do sócio/autônomo, o mês de referência, a base do INSS e o valor do INSS (valores de serviços prestados em outro estabelecimento).

Você poderá informar o Valor de Contribuição Patronal para efeito de dedução dos 45%, se o Sócio/Autônomo for Contribuinte Individual. Se você informar este valor, 45% deste será subtraído da retenção de INSS, respeitando o limite máximo de 9% da remuneração.

Com esse procedimento o sistema, na geração do hollerith mensal, soma as bases do INSS e aplica a tabela de descontos (Manutenção/Tabelas/Impostos, Contribuições/INSS no caso dos funcionários ou Manutenção/Tabelas/Impostos, Taxas e Contribuições/Contribuição Previdenciária no caso dos Sócios/Autônomos). Caso o valor das bases ultrapasse o teto de contribuição, o próprio sistema faz o desconto somente até o limite da contribuição previsto pela legislação.

Cálculo Proporcional:

Através da Instrução Normativa nº 100/2003, a Diretoria Colegiada do Instituto Nacional do Seguro Social (INSS) mudou o cálculo do desconto da contribuição social, em caso de empregos simultâneos.

É permitido ao empregado com múltiplos vínculos informar se deseja o cálculo do desconto de forma ordinária ou de forma proporcional.

Se o empregado deseja que o cálculo seja realizado de forma ordinária, na tela de outros vínculos, a opção Cálculo Proporcional não deve ser assinalada. Neste caso, o sistema irá considerar que o valor informado de outros vínculos foi eleito para ser descontado em primeiro, deixando para o sistema fazer o cálculo dos descontos complementares.

Se o empregado deseja que o cálculo seja realizado de forma proporcional, a opção Cálculo Proporcional deve ser assinalada. O sistema irá calcular respeitando o critério da proporcionalidade, ou seja, o valor será obtido multiplicando-se o teto máximo do salário de contribuição por salário percebido, dividido pela soma dos salários percebidos.