Conferência do Totalizador - INSS Sistema x INSS eSocial (DCTF Web)

Existem várias informações enviadas para o Portal do eSocial que podem fazer com que o valor do INSS calculado pelo Sistema seja diferente do INSS calculado pelo Portal do eSocial e consequentemente apresentado na DCTF Web.

1) Informações incorretas enviadas para o Portal do eSocial referente ao evento S-1000 (Informações do Empregador/Contribuinte/Órgão Público).

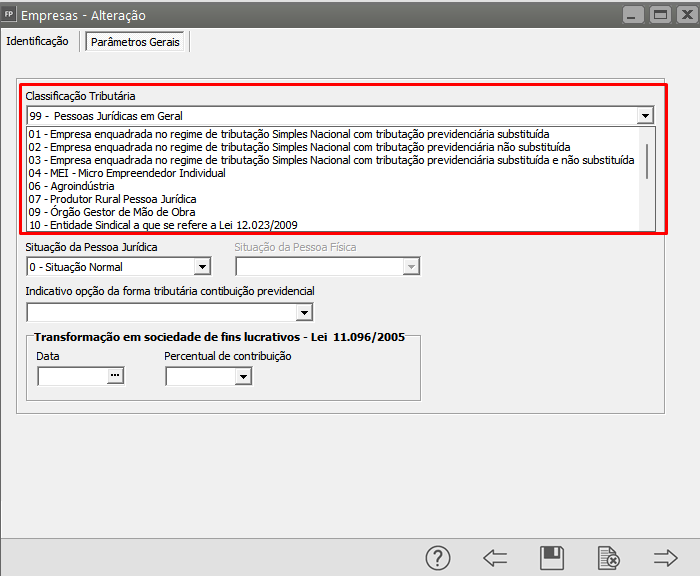

a) Verifique a Classificação Tributária do menu Manutenção>Empresas>Dados Cadastrais - aba Parâmetros Gerais

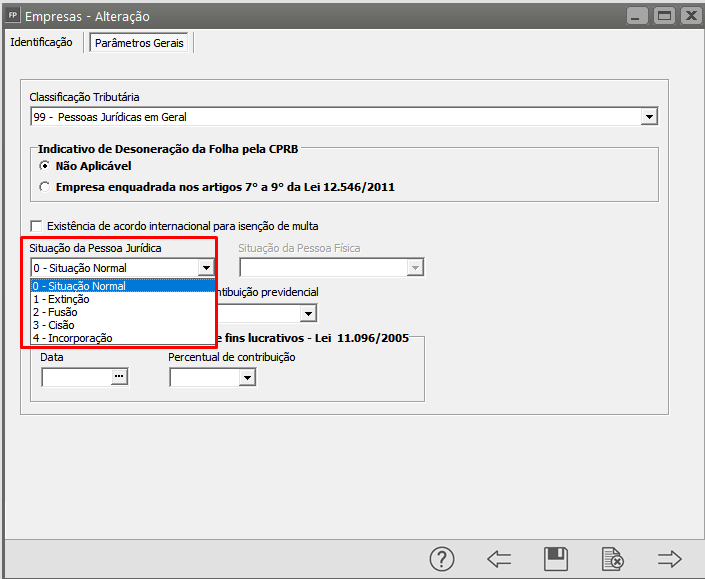

b) Em seguida verifique a Situação da Pessoa Jurídica

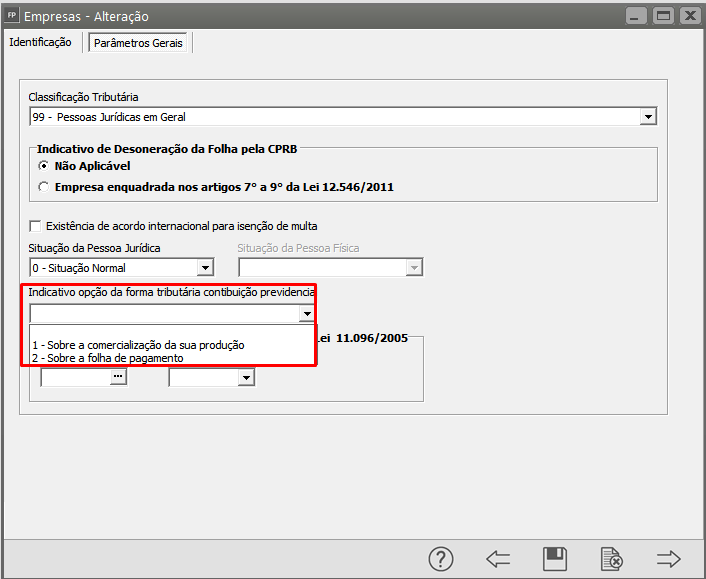

c) Em seguida verifique o Indicativo opção da forma tributária da Contribuição Previdenciária

d) Se as informações estiverem incorretas, será necessário corrigí-las e enviar uma nova inclusão do evento S-1000 para o Portal do eSocial.

Observação Importante

Para que a empresa envie novamente o S-1000 para o Portal do eSocial, nenhuma informação de eventos Periódicos ou Não Periódicos de Desligamento pode constar no Portal do eSocial.

Por esse motivo será necessário:

EXCLUIR todos os Eventos S-1200, S-1210, S-1280, S-2299 e S-2399 transmitidos.

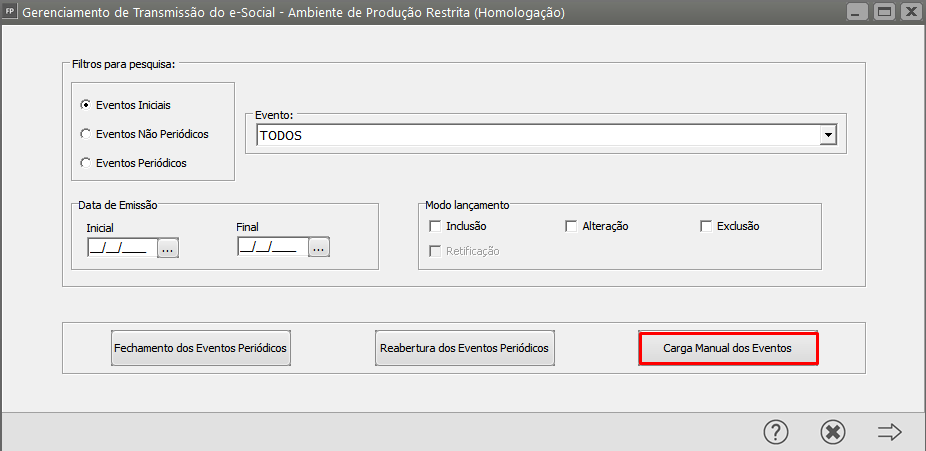

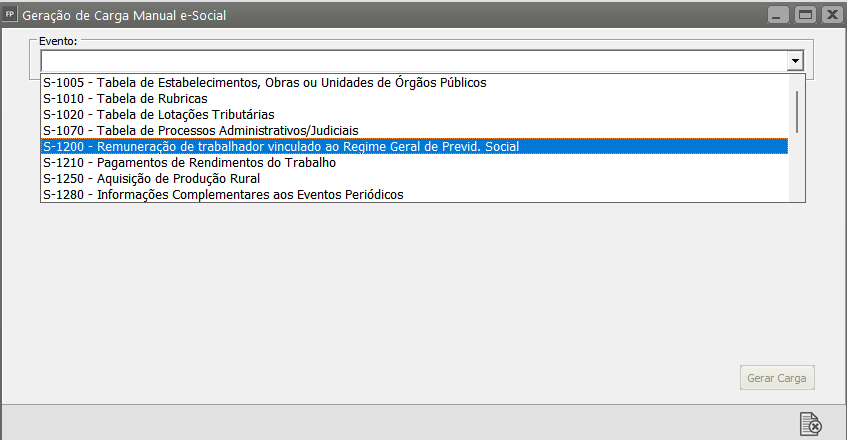

Para realizar a exclusão, acesse o Gerenciamento de Transmissão do e-Social e acesse o botão Carga Manual dos Eventos.

Defina qual é o evento que foi enviado para o Portal do eSocial e que precisa ser excluído

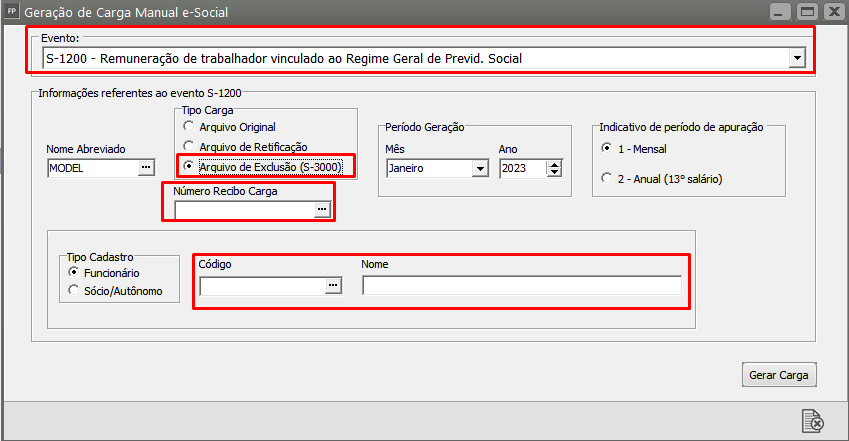

Após definir o evento, selecione o tipo de carga Arquivo de Exclusão (S-3000), procure pelo Número do Recibo da Carga que será excluída e defina o Funcionário ou Sócio/Autônomo.

Em seguida clique em Gerar Carga

O Sistema irá gerar a carga de exclusão do evento (S-3000)

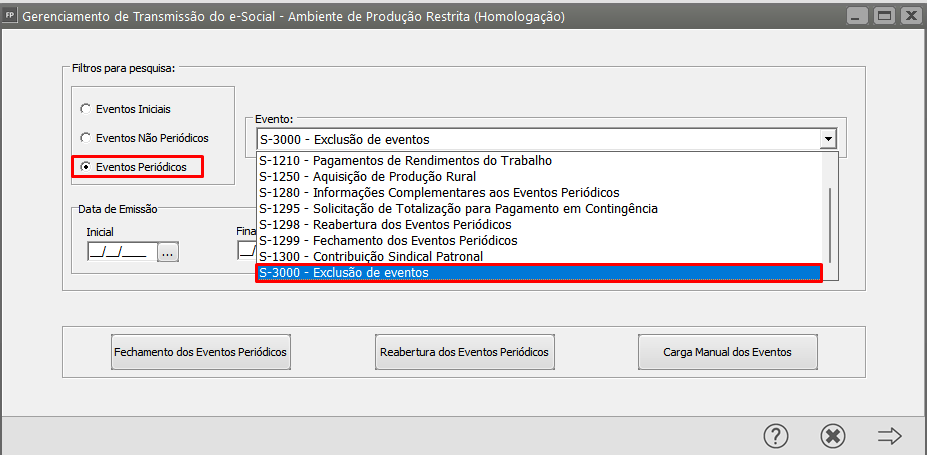

Após gerar todas as cargas de exclusão, selecione Evento Periódico e pesquise pelo evento S-3000 (Exclusão de Eventos e clique na seta Avançar.

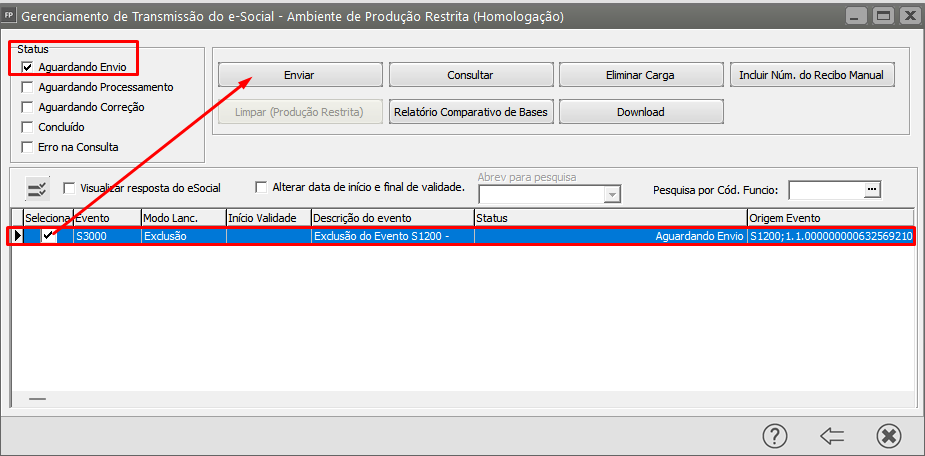

Selecione o Status Aguardando Envio, selecione os eventos S-3000 que serão enviados para o eSocial (para exclusão de informações enviadas anteriormente) e clique no botão Enviar.

Aguarde o envio e faça a consulta para verificar se a exclusão foi autorizada e concluida com sucesso.

Lembrando que: Se os Eventos Periódicos já foram fechados será necessário, antes de enviar as exclusões, realizar a Reabertura dos Eventos Periódicos.

e) Após a exclusão de todos os eventos S-1200, S-1210, S-1280, S-2299 e S-2399, você conseguirá enviar uma nova carga de Inclusão do evento S-1000 com as informações pertinentes a Classificação Tributária, Situação da Pessoa Jurídica e Indicativo opção da forma tributária da Contribuição Previdenciária.

Selecione novamente os eventos que foram rejeitados pelo Portal do e-Social (S-1200, S-1210, S-2299 e S-2399) e faça novamente o envio. O Sistema irá apresentar a informação que “Inclusão do Evento S-XXXX não pode ser enviado. Deseja forçar o envio? Clique em SIM

O Sistema irá solicitar a senha de autorização, informe 07789009.

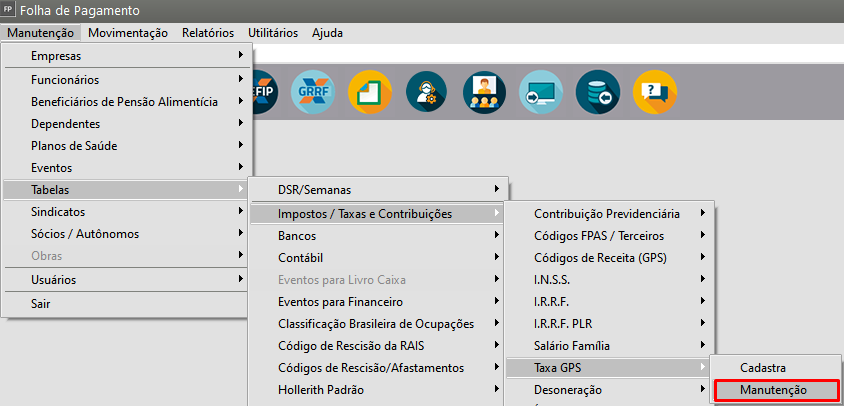

2) Informações incorretas enviadas para o Portal do eSocial referente ao evento S-1005 (Estabelecimentos, Obras e Unidades)

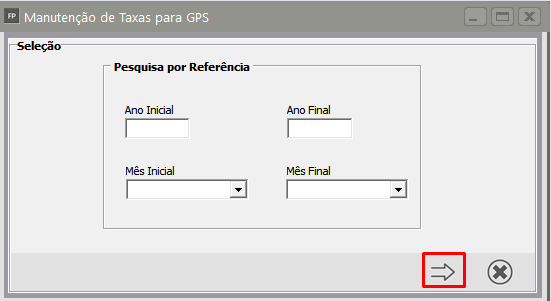

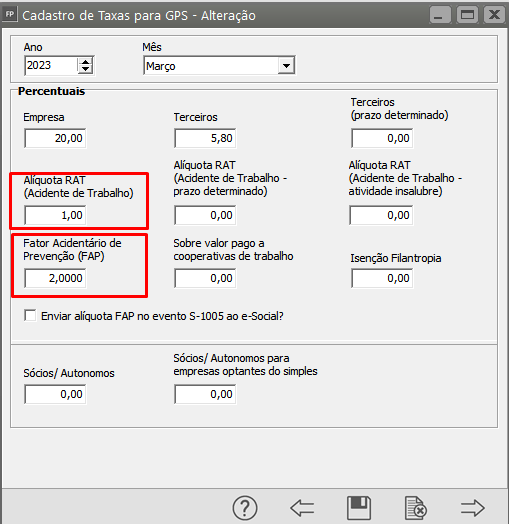

a) Será necessário verificar a informação das alíquotas FAP e RAT (mesmo se a empresa estiver enquadrada no Simples Nacional)

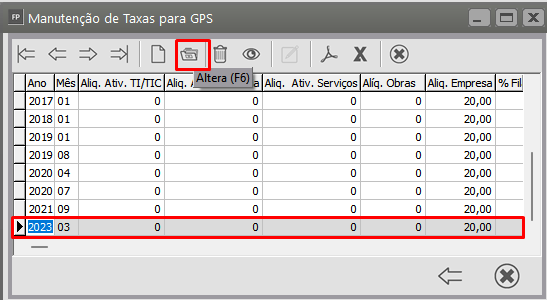

Clique na Seta Avança

Vá para a linha com a informação enviada para o eSocial e clique no botão Função Extra 6 (Altera)

Faça a Conferência das alíquotas RAT e FAP que foram enviadas para o Portal do e-Social, se estiverem erradas, faça a correção e envie uma carga de retificação/alteração do evento S-1005 para o Portal.

3) Informações incorretas enviadas para o Portal do eSocial referente ao evento S-1010 (Tabela de Rubricas).

Será necessário verificar a tabela de eventos do Sistema e conferir as incidências enviadas ao e-Social.

A divergência de informações irão acarretar inconsistência de valores entre o calculado pelo Sistema e o calculado pela DCTF Web.

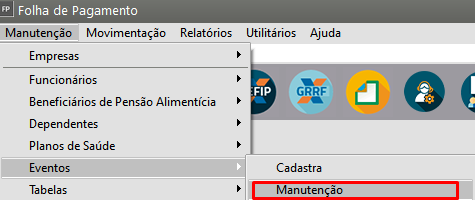

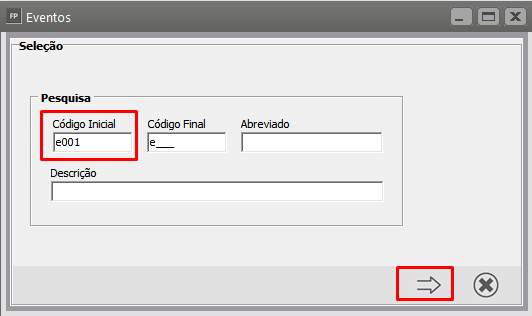

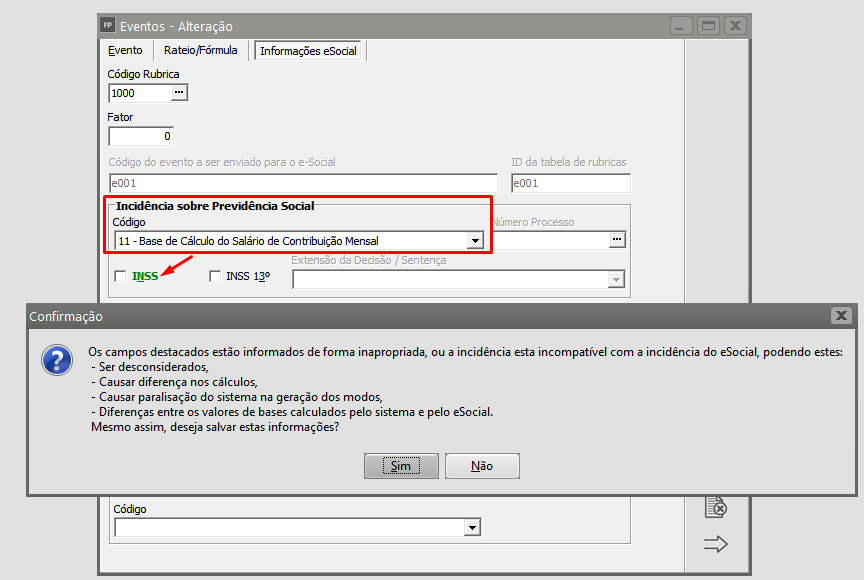

a) Para a conferência das informações acesse o menu Manutenção>Eventos>Manutenção

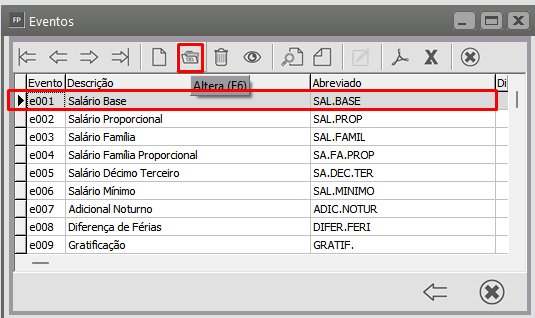

Clique no evento pesquisado e em seguida clique no Botão Extra 6 (Altera)

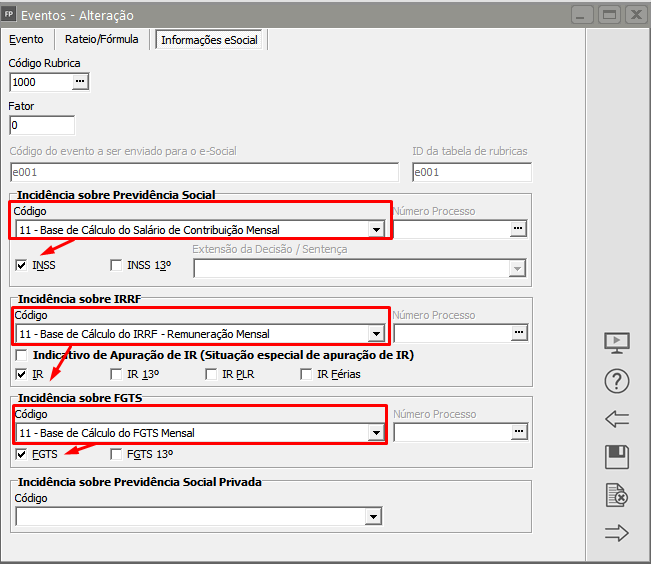

Acesse a aba Informações eSocial.

Confira as informações referente as Incidências de Impostos

Se você informar um incidência que o Sistema consiga detectar que está errada, será apresentada mensagem te alertando sobre o erro.

Importante:

Todos os eventos que constam da geração da Folha de Pagamento devem ser conferidos.

b) Após a correção das incidência dos eventos, será gerada uma carga do evento S-1010 para ser enviada para o Portal do e-Social.

Observações: Em muitos casos é ajustado as incidências do sistema após a transmissão do e-Social, e por este motivo pode haver casos em que no sistema já conste as incidências corretas, e no Portal do e-Social a informação ainda esteja incorreta, neste caso será necessário gerar uma carga de “Alteração” do Evento S-1010 manualmente e realizar a transmissão ao e-Social.

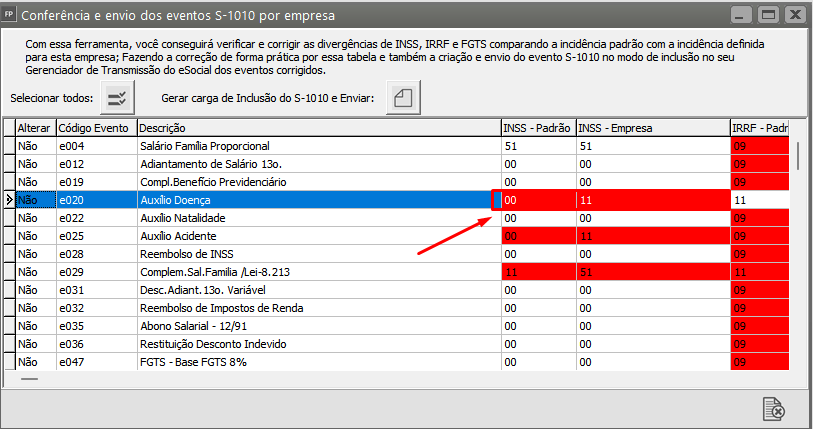

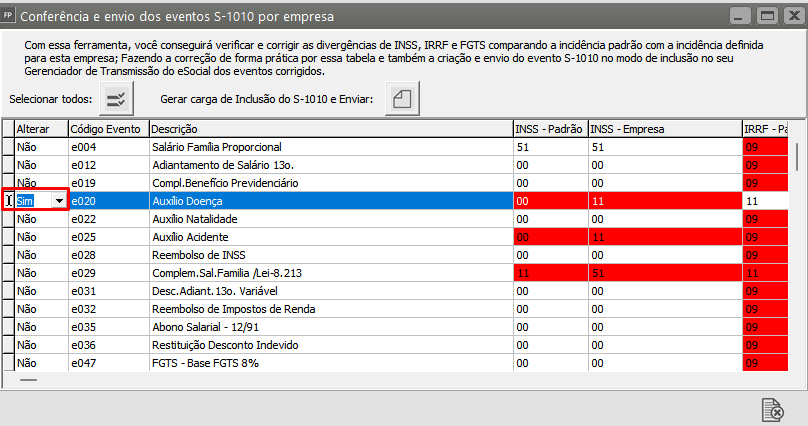

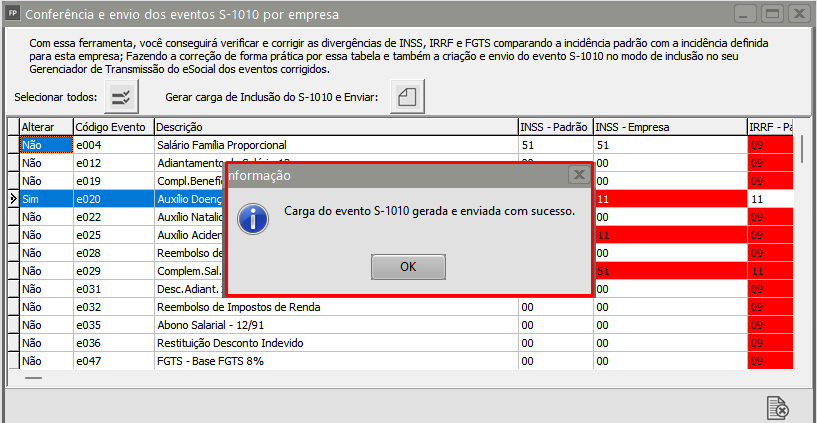

c) Quando você define a empresa no Sistema folha de Pagamento, é apresentada uma tela com as divergências encontradas internamente pelo Sistema.

Nessa tela, o Sistema apresenta a Incidência informada no Sistema Folha de Pagamento e a incidência informada no e-Social.

d) Caso a informação do Sistema Folha de Pagamento esteja correta, você conseguirá através desta tela, definir na coluna alterar SIM

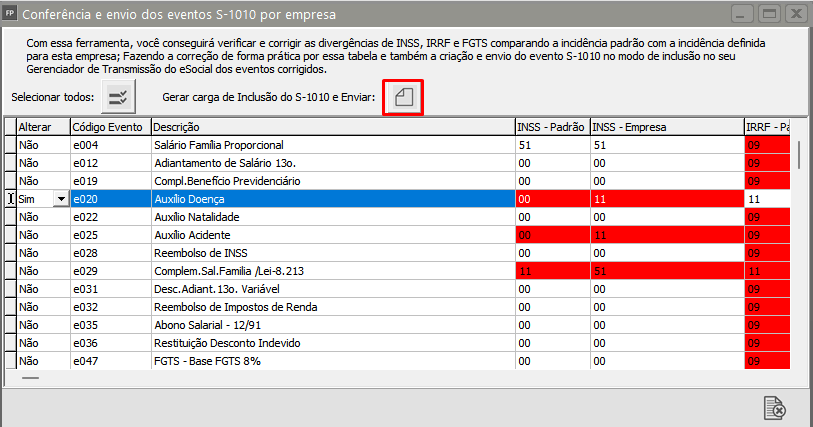

e) Em seguida, conseguirá através do Botão Gerar Carga de Inclusão do S-1010 e enviar, gerar a carga e enviar a mesma para o Portal do e-Social

f) O Sistema irá gerar a carga e enviar para o Portal do e-Social