Cadastrando Notificação de Recebimento

VerifiqueVeja também os itens:

- Atualizando o Preço de Vendas considerando os Impostos da Notificação de Recebimento

- Inclusão do Custo do Frete ao Custo do Produto da Notificação de Recebimento

- Notificação de Recebimento com Retenção de Impostos (exportação para o Sistema Financeiro e para o Sistema de Contabilidade)

- Importação do XML no Cadastro da Notificação de Recebimento

- Importação do XML do CTe (Conhecimento de Transporte Eletrônico) - Modelo 57

- Anexando arquivos na Notificação de Recebimento

- Geração do Contas a Pagar no Sistema Financeiro, relativo ao Impostos Retidos na Notificação de Recebimento

- Cadastro de Notificação de Recebimento proveniente de uma Ordem de Beneficiamento Externo

- Cadastro de Notificação de Recebimento de Retorno de Mercadoria (Devolução)

- Cadastro de Notificação de Recebimento Futuro

- Compra para Recebimento Futuro

- Cadastro de Notificação de Recebimento proveniente de uma Ordem de Compra

- Emitindo Relatórios de Notificação de Recebimento

- Impressão da Notificação de Recebimento

- Consulta/Visualização de Notificação de Recebimento enviada para o Arquivo Morto

- Compra de Produtor Rural (Pessoa Física ou Jurídica)

- Notificação de Recebimento de Produtos Monofásicos

- Anexo de Documentos na Notificação de Recebimento

- Alteração do CNPJ informado na Ordem de Compra (OC) no momento da importação para a Notificação de Recebimento (NR)

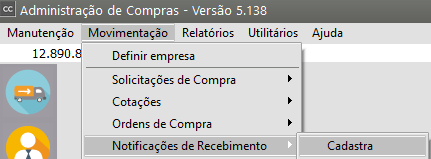

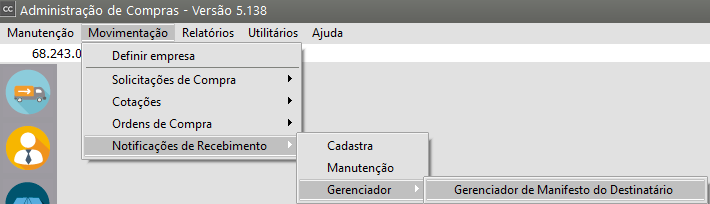

Para cadastrar notificações de recebimento você deverá acessar o menu Movimentação/Notificações de Recebimento.

Uma Notificação de Recebimento poderá ser cadastrada de duas formas.

1) Inserção de dados diretamente na Notificação de Recebimento sem vínculo com Ordens de Compra.

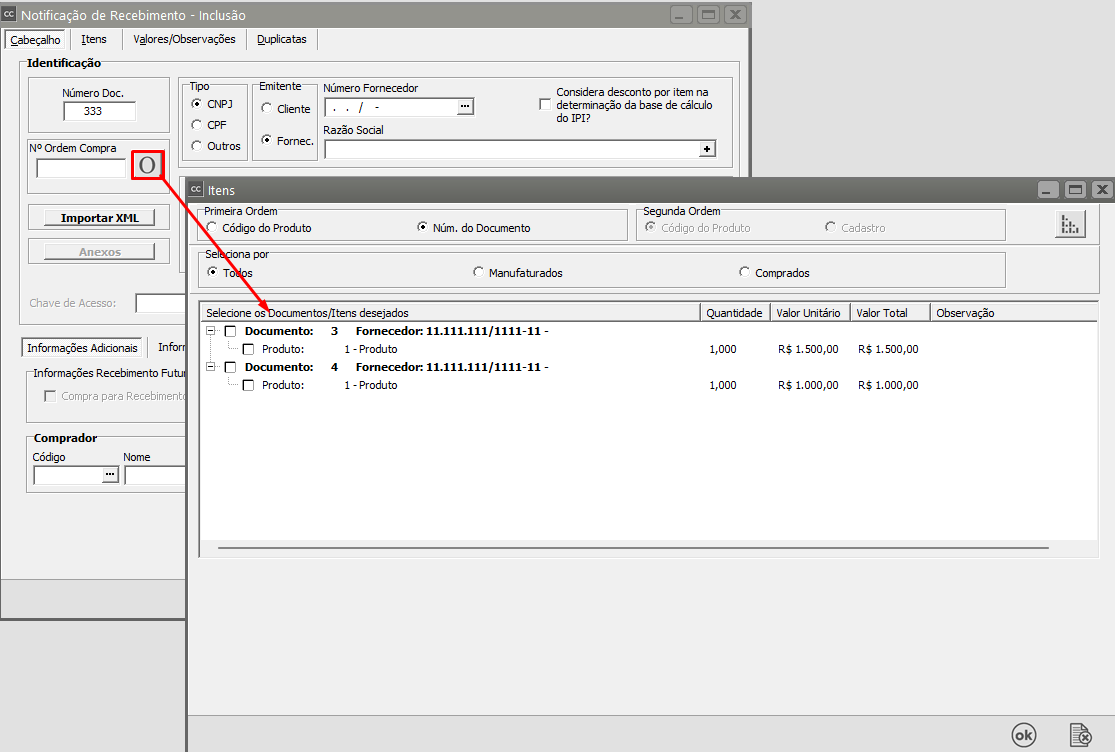

2) Inserção de dados a partir de uma ou mais Ordens de Compra escolhidas, ou seja, são realizadas Ordens de Compra para fornecedores que posteriormente entregam as mercadorias na empresa, acompanhadas das notas fiscais. Essas notas fiscais são lançadas no item Notificações de Recebimento e, quando são relacionadas a Ordens de Compra fazem o controle do total recebido de cada Ordem informada, ou seja, em certos casos, a entrega das mercadorias é parcial e o saldo das Ordens de Compra para cada produto é controlado pelo sistema.

Observação

a) Se a empresa realizar a aprovação da Ordem de Compra, elas só estarão disponíveis para a importação depois de aprovadas, ver item Aprovação de Ordem de Compra

b) Se a empresa Controle o limite de compra do Comprador, a importação só terá êxito se o valor de compras do comprador ainda não atingiu o limite, ver item Cadastro de Compradores

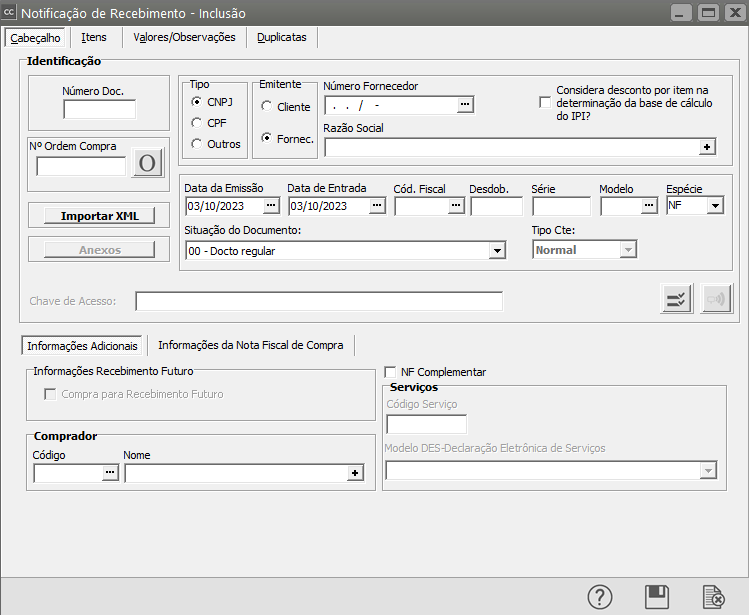

A tela da Notificação de Recebimento possui 5 ou 6 abas, dependendo da parametrização da empresa definida. Somente se você utilizar despesas e/ou centros de custo na notificação de recebimentos é que a quinta aba ficará visível e somente se você utilizar despesas e/ou centros de custo na ordem de compra é que a sexta aba ficará visível.

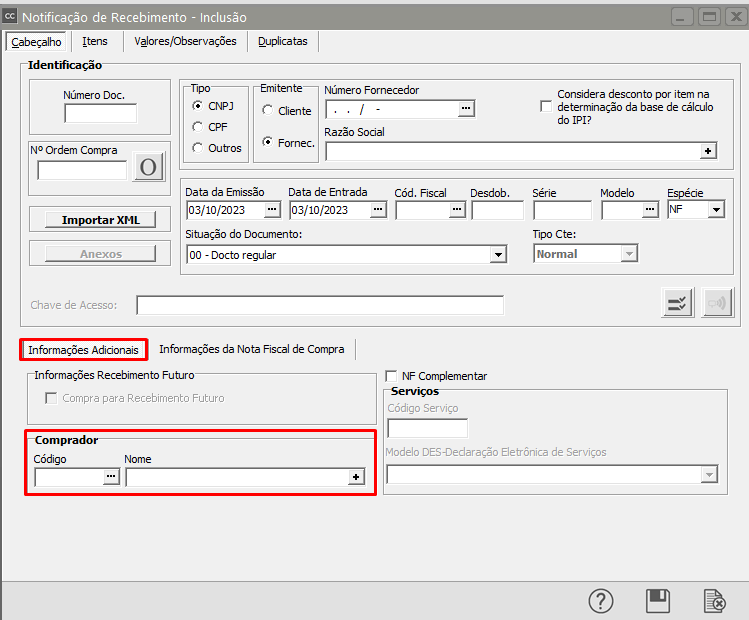

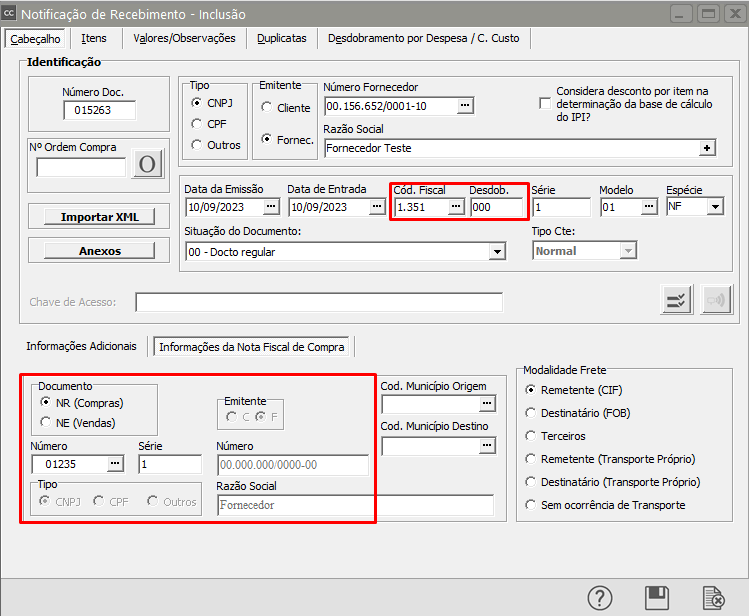

1) Cabeçalho:

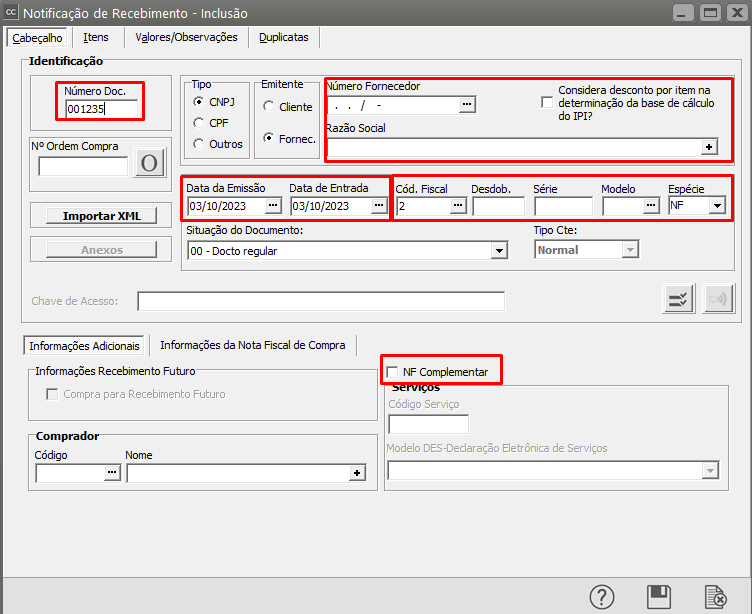

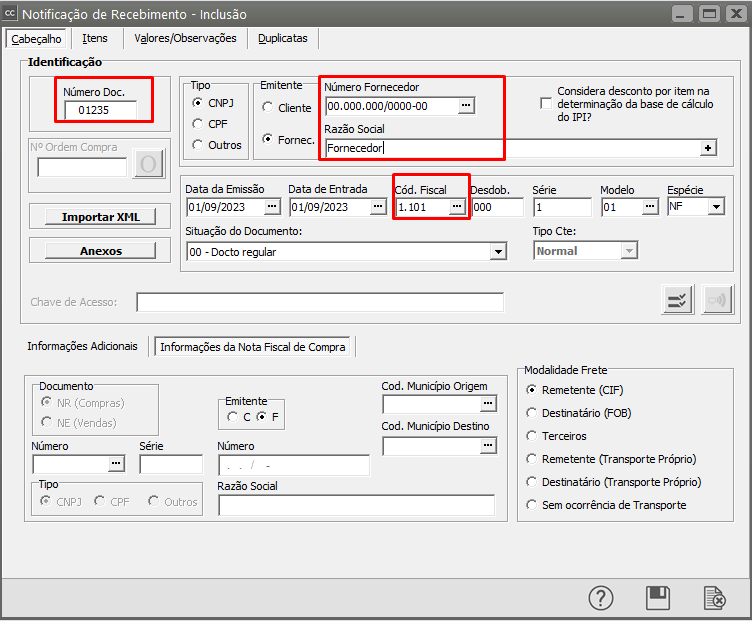

Na caixa de Identificação você informará os dados referentes à notificação: número do documento, se a notificação a ser cadastrada é uma nota complementar, número e razão social do fornecedor ou cliente, datas de emissão e entrada do documento, código fiscal e desdobramento, série, modelo e espécie.

OBS 1: Só poderão ser usados clientes em uma notificação de recebimento se for uma nota de devolução ou entrada de terceiros. Esta verificação será feita no momento de informação do código fiscal.

OBS 2: Quando a notificação inserida for uma nota fiscal complementar, serão aceitos itens com quantidade e valores zerados. Caso contrário, serão exigidas as informações de quantidade e valores.

Para puxar Ordens de Compra para a Notificação de Recebimentos, pressione o botão  ou informe o número da Ordem de Compra desejado. Para maiores detalhes, acesse o item Cadastrando Notificações de Recebimento Provenientes de uma Ordem de Compra.

ou informe o número da Ordem de Compra desejado. Para maiores detalhes, acesse o item Cadastrando Notificações de Recebimento Provenientes de uma Ordem de Compra.

Na segunda caixa, Comprador, deverão ser informados código e nome do comprador.

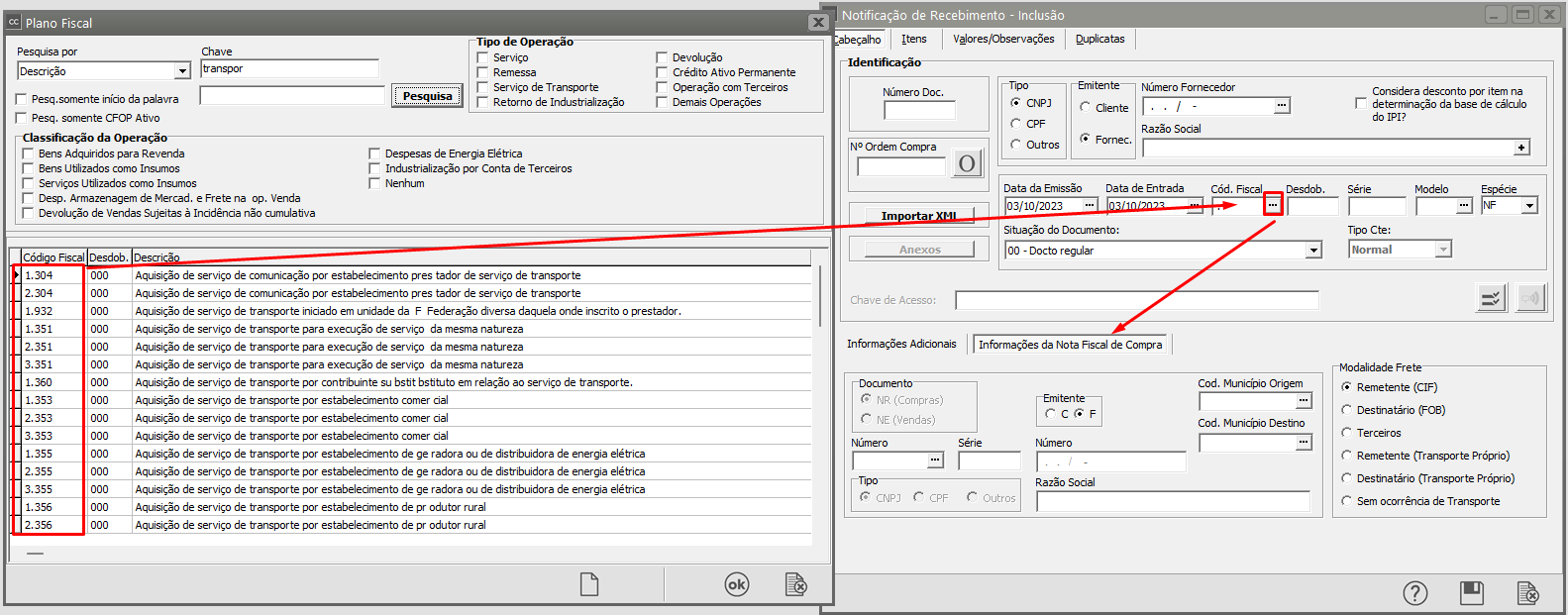

A terceira caixa, Informações Adicionais, somente ficará habilittada quando a cidade da empresa definida for São Paulo. A quarta caixa, Informações da Nota Fiscal de Compra, somente ficará habilitada se o tipo de operação do código fiscal escolhido na primeira caixa for de Serviço de Transporte. Esse tipo de lançamento se refere à entrada de um conhecimento de transporte.

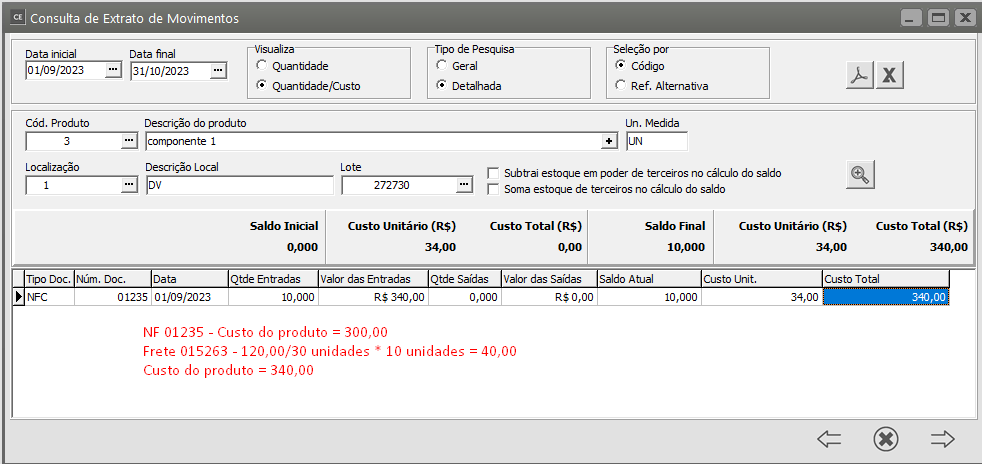

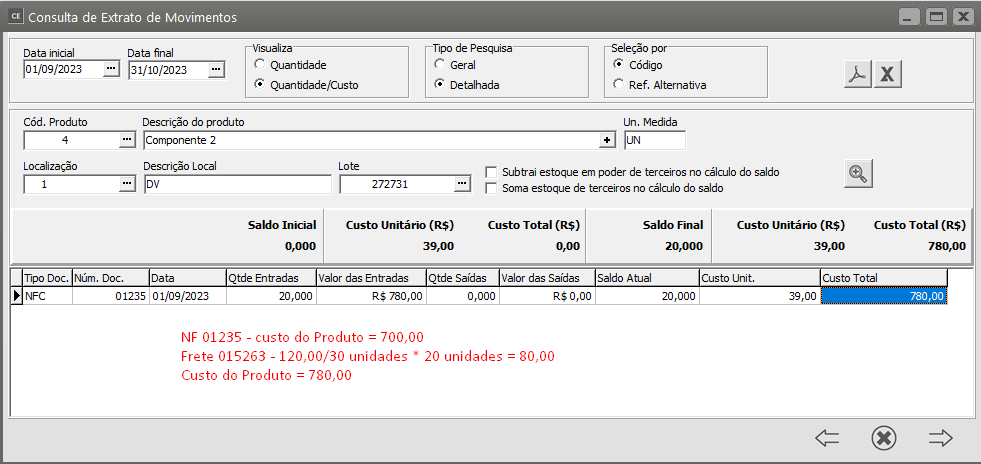

IMPORTANTE: A quarta caixa (Informações da Nota Fiscal de Compra) deverá ser utilizada quando ocorrer uma compra de mercadorias cujo valor do frete não foi incluído nas despesas acessórias da nota fiscal, mas o conhecimento de transporte é encaminhado e pago pela empresa que fez a compra, no caso a empresa que está sendo controlada no Sistema Controle de Compras. Sendo assim, o valor referente a este frete deverá ser incorporado ao valor das mercadorias pois afetará o seu custo. Para que o sistema faça esta alteração no custo das mercadorias você deverá proceder da seguinte forma:

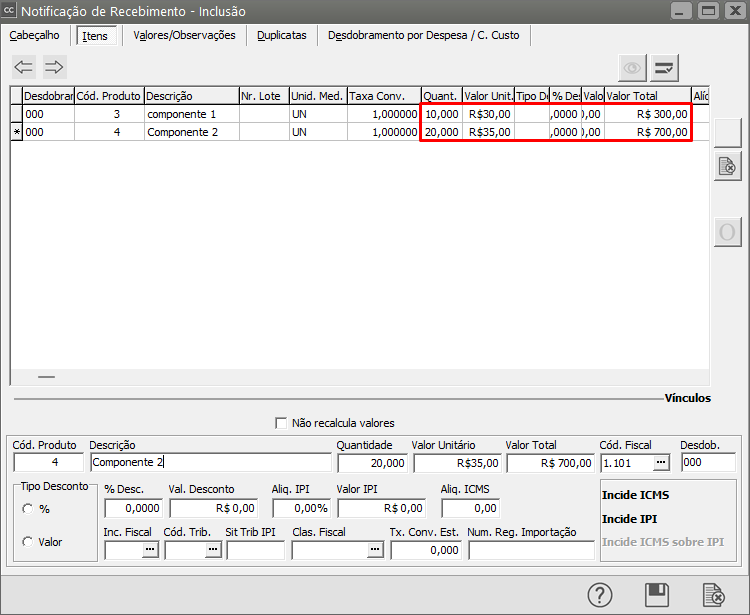

Nota fiscal de compra Nº 001235, contendo os itens:

| Produto | Quantidade | Valor Total |

| 1 | 10,000 | R$ 300,00 |

| 2 | 20,000 | R$ 700,00 |

Esta nota fiscal será lançada nas Notificações de Recebimento informando o nº 001235, o fornecedor, etc na caixa Identificação. O código fiscal dessa operação será 1.101 e a caixa Informações da Nota Fiscal de Compra ficará desabilitada.

Conhecimento de transporte Nº 015263 que se refere ao transporte das mercadorias discriminadas na nota fiscal de compra acima. Seu valor é de R$ 120,00.

O Conhecimento de transporte será lançado nas Notificações de Recebimento informando o nº 015263, o fornecedor (que neste caso será a transportadora), etc. na caixa Identificação. O código fiscal dessa operação será, por exemplo, 1.351 e a caixa Informações da Nota Fiscal de Compra ficará habilitada e nela deverá ser informado o número da Nota Fiscal a que o conhecimento se refere. Neste exemplo o número seria 001235.

Cálculo do Custo Médio

1.1) Importação do XML

Para importar o XML no padrão do emissor NF-e para a Notificação de Recebimentos pressione o botão  .

.

O botão não deverá ser utilizado em caso de Notificações de Recebimento de Devolução, devendo-se utilizar os procedimentos comuns do sistema para essas situações.

Considerações para conversão do CFOP:

Ao converter o CFOP do XML o sistema faz algumas validações para que o CFOP convertido tenha as mesmas tributações de ICMS e IPI do XML.

Ver item Conversão de CFOP de Saída para CFOP Entrada

Para ICMS e IPI, Primeiramente são verificadas as tags do xml, exemplo:

<CFOP>5102</CFOP>

-<imposto>-

<ICMS>

<ICMS00>

<orig>0</orig>

<CST>00</CST>

<modBC>3</modBC>

<vBC>1000.00</vBC>

<pICMS>18.00</pICMS>

<vICMS>180.00</vICMS>

</ICMS00></ICMS>

-<IPI>

<cEnq>999</cEnq>

-<IPITrib>

<CST>50</CST>

<vBC>1000.00</vBC>

<pIPI>10.00</pIPI>

<vIPI>100.00</vIPI>

</IPITrib>

</IPI>

Nesse exemplo, existe o CFOP 5.102 no XML e existem as tags pertinentes a ICMS e IPI, e como essa tag possui base de cálculo e valor de IPI, maior que zero, o sistema entenderá que esse XML possui ICMS e IPI.

Logo, o sistema converterá o CFOP do xml em questão, de 5 para 1 e verificará, se no sistema existe o CFOP 1.102, caso não exista é apresentado uma mensagem e abortado a importação.

Se existe, verificará se ele possui IPI e ICMS, conforme características do XML. Se possui, converte para esse, senão, é procurado primeiro no cadastro do produto, caso tenha informado o produto, se não encontrar, a procura é realizada na tabela de planos fiscais, onde vai verificando até encontrar o primeiro que possui ICMS e IPI de acordo com as características do XML.

Se não encontrar é apresentada uma mensagem detalhando as inconsistências entre o CFOP do xml e do CFOP convertido.

Caso no XML, se o CFOP for 6.102, a conversão será para 2.102.

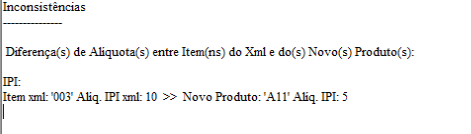

Se no XML, a alíquota de IPI for 10%, mas no cadastro do produto estiver 5%, o sistema apresentará uma mensagem com a divergência, o mesmo se aplica ao ICMS.

Demais situações que podem ocorrer quando o sistema procura por um novo CFOP estão descritas abaixo:

- Caso o xml possua CFOP 5.405 o sistema deverá converter obrigatoriamente para 1.403, alterando apenas o desdobramento caso necessário, visto que na base não deverá ter cadastrado o 1.405.

- Caso o xml possua os CFOPs 6.403 e 6.405, o sistema deve converter obrigatoriamente para 2.403, alterando apenas o desdobramento caso necessário, visto que o 6.403 é substituição tributária e o 2.405 não deverá ter cadastrado na base.

- Tirando as duas situações descritas acima o sistema nunca vai retroceder na busca por uma conversão do CFOP, por exemplo: se no xml possui o CFOP 5.102 o sistema irá converter para um CFOP apartir do 5.102 em diante, neste caso não irá converter para o 5.101.

- Se o produto possuir CFOP informado em seu cadastro, o sistema irá utiliza-lo para conversão, ou seja, não irá utilizar a tabela de planos fiscais para conversão do CFOP.

- Se a operação for estadual e no cadastro do produto possuir o CFOP 2.101, o sistema irá converter para 1.101, se existir, o sistema irá realizar as validações necessárias para as incidências IPI e ICMS, caso não existir, o sistema irá exibir uma mensagem e irá abortar a importação.

- O mesmo se aplica a operação interestadual, se o produto possuir o CFOP 1.101 o mesmo será convertido para 2.101.

- Se o produto possuir CFOP de importação, 3.101 por exemplo, o sistema irá utiliza-lo fazendo as validações necessárias paras as incidências IPI e ICMS.

- Os únicos tipos de CFOPs que o sistema considera, são: Demais operações, Remessa e Serviços, esse último é considerado, se existir as tags <ISSQN> e <ISSQNtot>.

- CFOPs de devolução, importação, terceiros, não são considerados, já que esses já possuem uma grande facilidade de uso diretamente pelo sistema, onde já são trazidos os produtos correspondentes das notas originais, além de não haver especificação no XML.

Atenção: Características utilizadas para a conversão do CFOP são: IPI, ICMS e Tipo de Operação devem estar de acordo com o xml, o CFOP convertido deve estar Ativo.

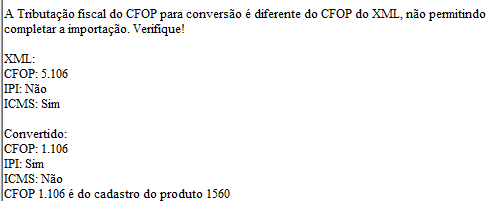

- Após todas essas validações, se mesmo assim, o sistema não encontrar nenhum CFOP com as características do XML, será apresentada uma mensagem informando que há divergências entre o CFOP e o XML, inclusive mostrando exatamente quais são. Um exemplo pode ser analisado na imagem abaixo:

Neste exemplo é exibido as seguintes Inconsistências:

- XML: CFOP 5.106, não possui IPI e possui ICMS.

- Convertido: CFOP 1.106, possui IPI, não possui ICMS e o CFOP é do cadastro do produto '1560'.

Nesta situação as diferenças são: IPI e ICMS.

Note: na mensagem é mostrado a informação 'CFOP 1.106 é do cadastro do Produto 1560 ', está informação é apenas para saber que o CFOP utilizado na conversão é do cadastro do produto.

Outra informação que pode aparecer quando houver inconsistências é caso o novo CFOP não estiver ativo e se o tipo de operação do Xml e do novo CFOP for diferentes.

Para substituição tributária o sistema não considera o CFOP , mas sim verifica se o XML possui as tags pertinentes à substituição tributária, que por sua vez, são criadas conforme a CST correspondente.

Para redução da base de ICMS, o sistema considera também a tag, que somente acarreta redução, caso essa utilize uma St correspondente, exemplo CST de ICMS 20, mesmo porque, se validarmos essa situação no emissor, com CST00, por exemplo, o mesmo recalcula e não considera a redução se a mesma não possuir uma CST pertinente.

Para despesas acessórias, o sistema questiona se as mesmas devem ser somadas ao total da nota.

As demais situações estão sujeitas às funções do próprio compras.

Exemplo:

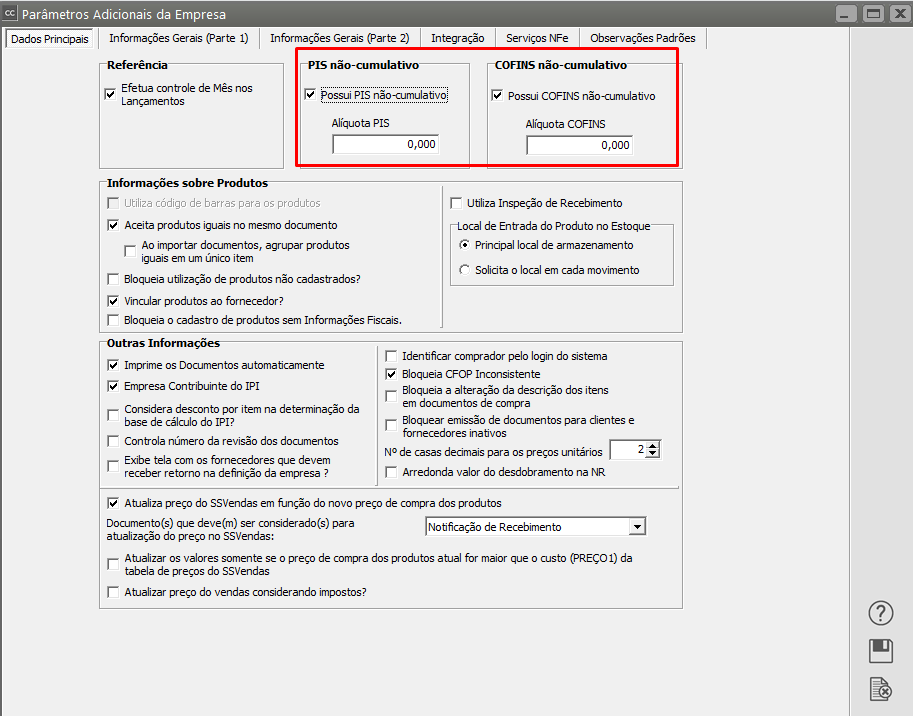

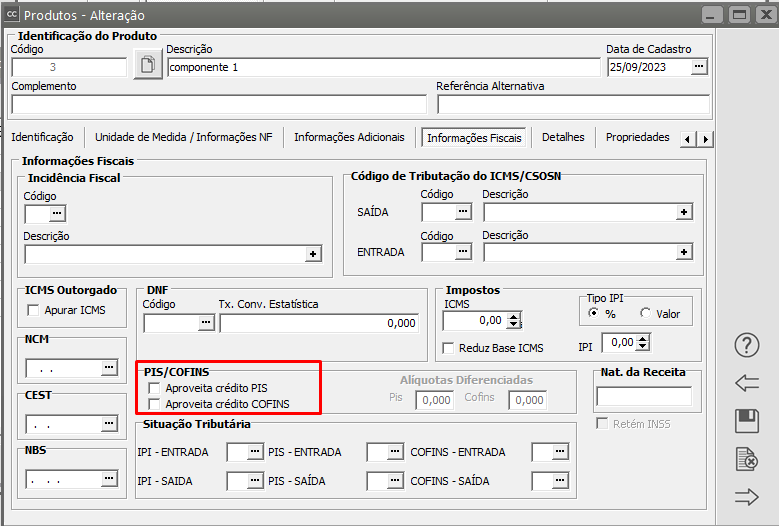

- Se no XML possui PIS e COFINS não cumulativo e no cadastro da empresa não estiver que possui PIS/COFINS não cumulativo, ou possuir nos parâmetros mas no cadastro do produto não estiver checado que aproveita crédito de PIS/COFINS, os valores não serão apresentados;

- Se no XML, a alíquota de ICMS for 18%, mas no cadastro do produto estiver 12%, o sistema apresentará uma mensagem e irá abortar a importação.

- Ao tratar-se de uma operação interestadual e o cadastro do fornecedor possuir inscrição estadual, o sistema trará a alíquota 4 da tabela de ICMS por estado e não do cadastro do produto;

- Ao tratar-se de uma operação interestadual e o cadastro do fornecedor não possuir inscrição estadual ou tiver a palavra ISENTO, o sistema buscará a alíquota do cadastro do produto;

- Se o XML for de serviços e o valor da nota não deduzir o valor do IRRF, mas nos parâmetros da empresa estiver checado que deduz IRRF do total da NR, o mesmo será demonstrado deduzido;

- Lotes serão sempre questionados ao salvar a nota, conforme sempre foi ao fazer uma nota manual e conforme o CFOP estiver ou não integrando ao estoque;

- Informações como situações tributárias, NCM, localização, serão demonstradas conforme estão inseridass no cadastro do produto;

- Séries e características também só serão demonstradas se o produto já estiver cadastrado e claro, conforme a configuração do sistema;

- Para o simples nacional independente de existir ou não tags de ICMS no XML, o sistema não importará ICMS, já que pela lei, empresa optante do simples não aproveita crédito de ICMS. Para essa consideração, o sistema verifica o parâmetro do vendas <Aba - Impostos> check: Optante do simples nacional;

- Para o IPI são importados a base e valor, independente de a empresa aproveitar ou não crédito de IPI, devido o valor do IPI alterar o valor total da nota;

- Para o sistema considerar as informações do produto, o mesmo deverá estar cadastrado. Se importar um XML, onde não há o relacionamento do código do fornecedor com o código do produto da empresa, não haverá essa consideração.

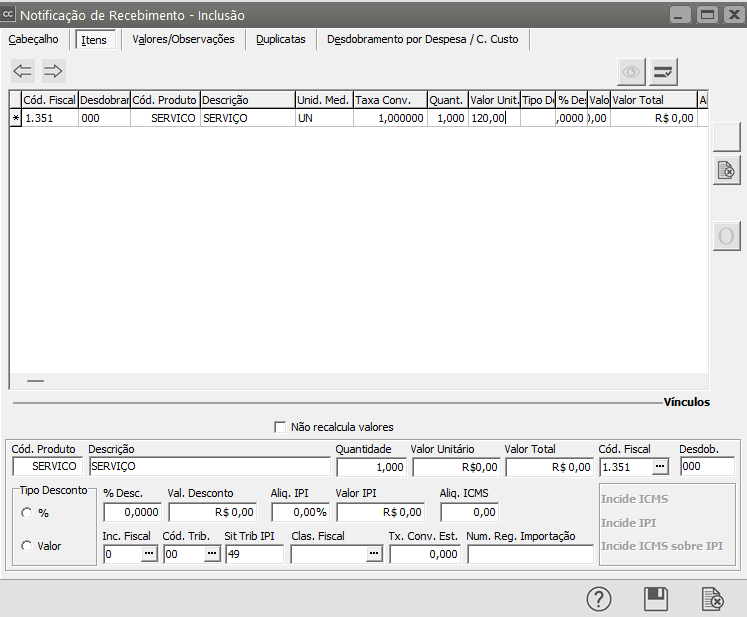

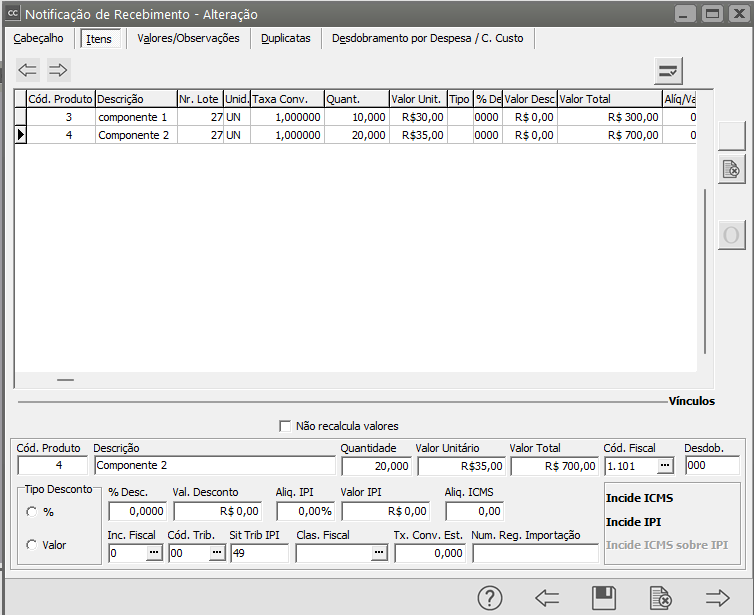

2) Itens

Nessa aba serão incluídos os itens da Notificação de Recebimento com suas respectivas quantidades, valor unitário, valor total e tributações.

Quando o Sistema Controle de Compras é integrado com o Sistema Controle de Estoque é possível fazer compras de mercadorias com uma unidade de medida e armazená-las em outra unidade de medida. Neste caso é muito importante que seja informada a taxa de conversão para que o sistema possa realizar a inclusão deste produto no estoque da forma correta. Por exemplo: Se um produto é comprado em caixas com 12 unidades cada e armazenado em unidade, poderemos ter uma nota fiscal com 10 caixas. Neste caso a taxa de conversão será 12, ou seja, o sistema dará entrada no estoque de 120 unidades.

Controle de Série dos Produtos: Se você uilliza o controle de série dos produtos , apenas para as notificações de recebimento de devolução de venda ou na de entrada de produtos de terceiros para remanufatura é que o sistema irá pedir as séries que estão retornando a empresa. Veja mais informações em Trabalhando com Controle de Série dos Produtos .

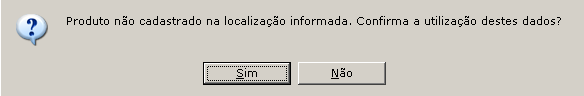

Ainda no caso de o Sistema Controle de Compras ser integrado com o Sistema Controle de Estoque, ao realizar um lançamento, pode ser que não exista nenhuma movimentação para este produto na localização informada. Neste caso, o sistema exibirá a seguinte mensagem:

Se você responder que sim, de acordo com o tipo de documento informado para o código fiscal, será dada a entrada do produto no local desejado. O mesmo acontece se você trabalhar com Lotes de Produtos. Se o produto não for encontrado no estoque com o lote informado, será questionado se você confirma a utilização dos dados informados e, respondendo que sim, será dada a entrada do produto no estoque.

Você poderá lançar uma notificação de recebimentos com vários Códigos Fiscais, de acordo com suas necessidades. O acesso às colunas de tributação será determinado de acordo com a parametrização de cada código fiscal da notificação de recebimento.

Obs.: Caso o código fiscal informado seja de operações com terceiros, a empresa do Sistema de Controle de Compras integre o Sistema Controle de Estoque e a empresa no Sistema Controle de Estoque realize operações com terceiros, será gerada neste último sistema uma movimentação de entrada de terceiros.

Para maiores detalhes, veja o item Lançando Itens nos Documentos.

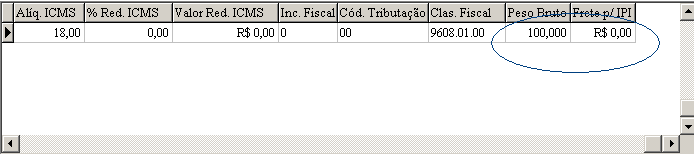

Observação: Quando a notificação de recebimento possuir despesas acessórias, há a possibilidade de incluir esses valores na base de cálculo do IPI do item, da seguinte forma: Se o produto possuir peso bruto, o sistema irá calcular o valor do acréscimo para o IPI proporcionalmente ao peso total da nota fiscal, caso não tenha, é possível informar o valor em cada item.

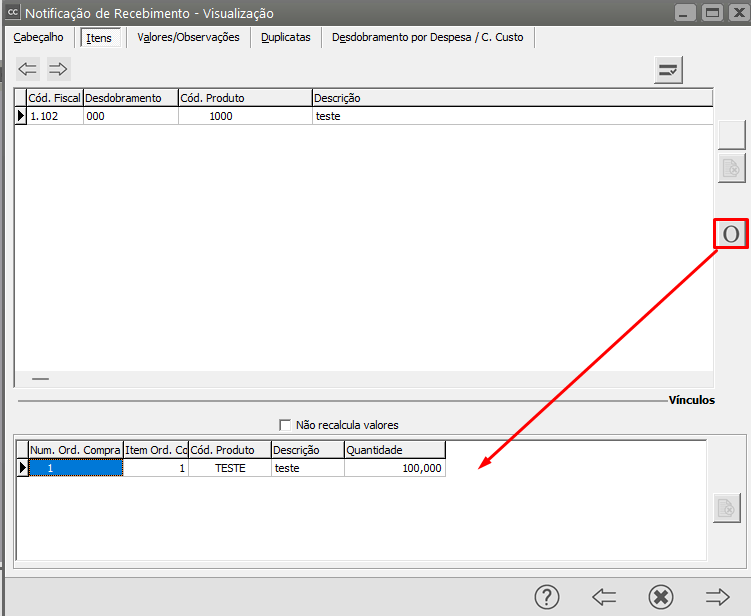

Você poderá efetuar a conferência e alteração dos valores de baixa de saldo de ordens de compra através do botão  .

.

Na região inferior serão exibidos de quais ordens de compra o item selecionado se originou, e como será dada a baixa de seus saldos. As quantidades poderão ser alteradas e ajustadas entre ordens de compras relacionadas ao documento fiscal em questão:

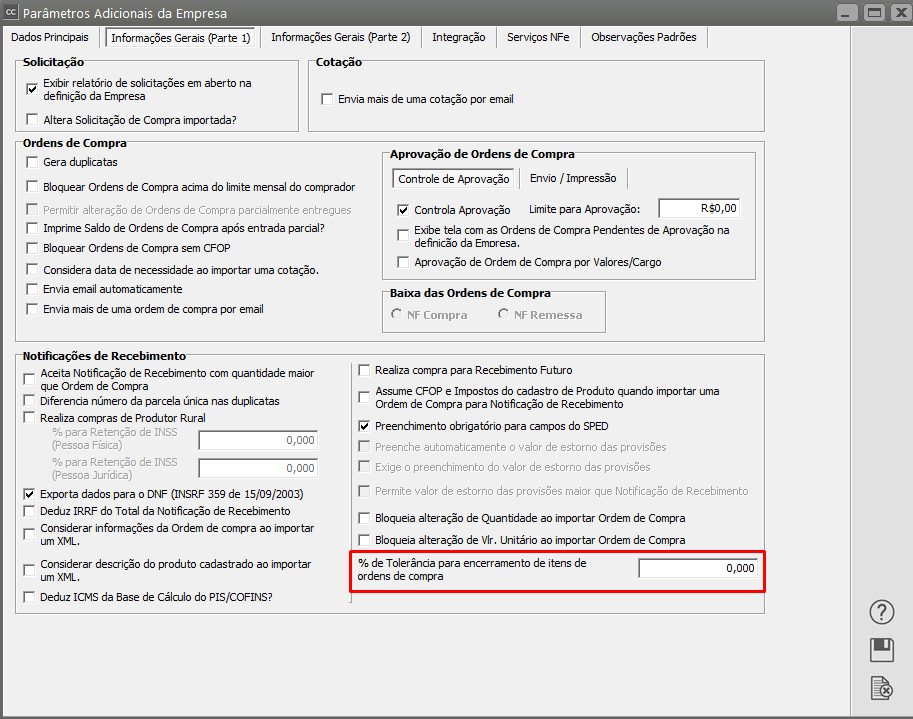

Se a empresa estiver com o % de tolerância informado nos parâmetros adicionais

E você alterar a quantidade dos produtos dentro desse percentual será exibida a seguinte tela antes da gravação dos dados:

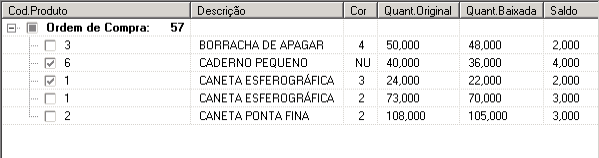

No exemplo demonstrado o percentual de tolerância está em 10% e os produtos recebidos acima estão dentro dessa condição, ou seja, a quantidade original digitada na ordem de compra é menor do que a quantidade baixada informada na notificação de recebimento em até 10%. Será apresentado essa tela com as informações gerais dos produtos para análise do usuário, onde será permitido a seleção dos produtos que terão a ordem de compra encerrada, se não for assinalado, o item fica com o saldo em aberto para próxima notificação.

Observe o primeiro produto: Na ordem de compra a quantidade solicitada original foi de 50, mas foram entregues somente 48, a tolerância nesse caso é de até 5 unidades (10% de 50), entende-se então que a perda pode chegar em até 5 unidades do produto, estando a diferença em 2, concluímos que está dentro da faixa permitida. Importante destacar também que somente será considerada essa condição para os produtos que forem assinalados.

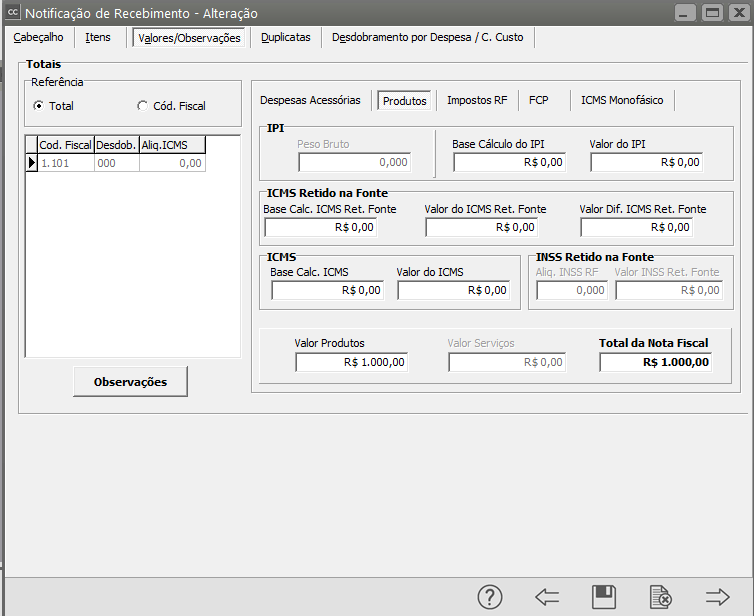

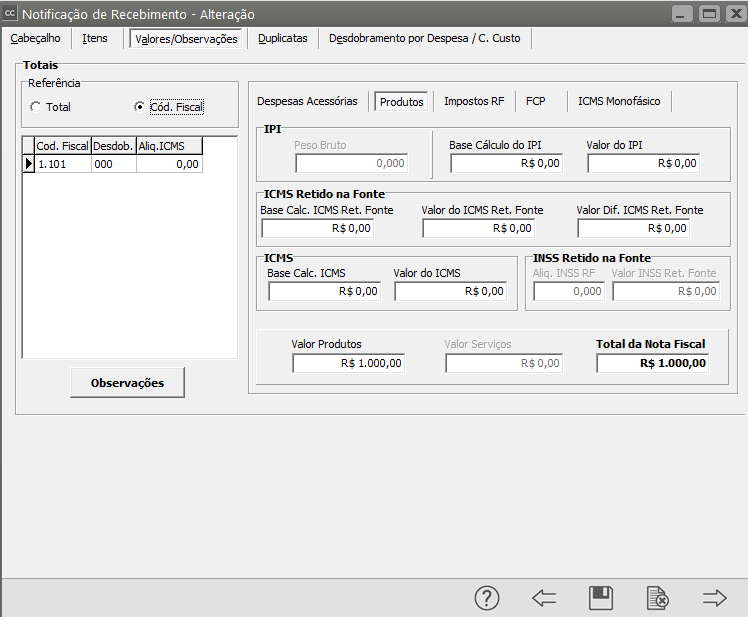

3) Valores:

Essa aba contém os descontos, despesas acessórias e os valores totais de IPI, ICMS, ICMS RF, PIS, Serviços, Bases dos impostos e Valor Total da Notificação de Recebimento. Esses valores poderão ser alterados de acordo com a necessidade. Mas, cuidado: essas alterações devem ser feitas com cautela porque elas vão interferir nos cálculos de impostos e nas possíveis transferências para o Sistema Livros Fiscais, Sistema de Contabilidade, Sistema Controle de Estoque e Sistema Financeiro.

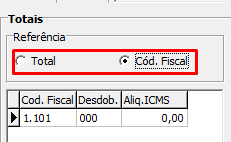

Referência:

Total: Quando esse item estiver assinalado, os valores mostrados nessa aba são os valores totais da notificação de recebimento.

Cód. Fiscal: Quando esse item estiver assinalado, essa aba conterá os valores totais de cada código fiscal lançado na notificação de recebimento, separados por alíquota de ICMS. Para alternar entre um e outro conjunto de código fiscal+alíquota, você deve clicar, na grade de códigos fiscais, sobre o conjunto desejado.

Desconto Total da Nota: Nessa parte deverá ser informada a porcentagem/valor de desconto que será aplicado ao total da notificação de recebimentos. Essa caixa somente ficará disponível quando não existir incidência de IPI na notificação.

Caso contrário, os valores de desconto devem ser lançados para cada item, na segunda aba.

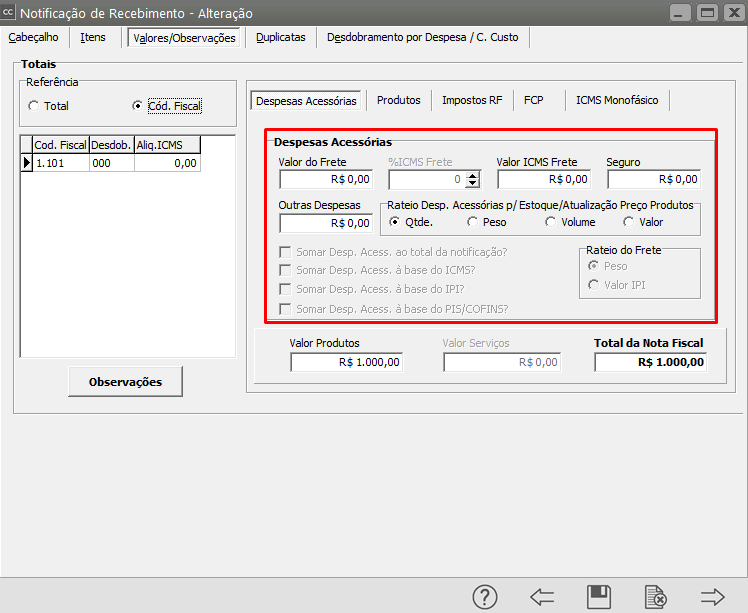

Despesas Acessórias: Nessa parte você deverá informar o valor do frete, a porcentagem de ICMS do frete, o valor do ICMS do frete, o valor do seguro e de outras despesas referentes à notificação de recebimento.

Rateio Desp. Acessórias p/ Estoque: Esse campo será utilizado somente na integração com o Sistema Controle de Estoque, para definir se as despesas acessórias serão rateadas por quantidade, peso ou volume. Assinalar as opções Soma Despesas Acessórias ao Total da Notificação de Recebimento e/ou Soma Despesas Acessórias à Base do ICMS implica dizer que os valores informados para as despesas acessórias serão adicionados ao total da notificação de recebimento e/ou à base de cálculo do ICMS, respectivamente, dessa notificação de recebimento.

ATENÇÃO: Quando você estiver lançando um conhecimento de transporte, o rateio das despesas acessórias no estoque será feito de acordo com o que você informou na notificação de recebimento que originou esse conhecimento. Por exemplo, fazendo uma notificação dizendo que o rateio das despesas acessórias é por volume, quando você lançar o conhecimento de transporte dessa nota, o valor do frete será rateado por volume para ser agregado aos valores dos produtos lançados no Sistema Controle de Estoque.

Serviços: Aqui serão disponibilizados os valores dos serviços lançados na notificação de recebimentos. Uma notificação de recebimento pode, por exemplo, ter valores de serviços prestados e de materiais utilizados para a realização desse serviço ao mesmo tempo, porém com códigos fiscais diferentes. Essa parte somente ficará disponível se existir lançamento para algum código fiscal que seu tipo de operação, cadastrado no Plano fiscal, seja "Serviço".

Produtos: Essa parte contém informações dos impostos totalizados dos produtos e ficará disponível se existir lançamento para algum código fiscal que seu tipo de operação, cadastrado no Plano fiscal, não seja "Serviço".

Observação: O campo INSS Retido na Fonte, além de ficar disponível para que seja informado valor em notas fiscais de serviços, também poderá ser preenchido quando o fornecedor for um produtor rural pessoa física e estiver assinalado nos Parâmetros Adicionais da Empresa que Realiza compra de Produtor Rural Pessoa Física. Neste caso, o valor do imposto calculado pelo sistema será o valor total da Notificação multiplicado pela porcentagem de retenção de INSS informada nos parâmetros. O valor deste imposto não será subtraído do total da nota, mas sim dos valores de suas parcelas.

Não-cumulativo: Essa aba ficará disponível somente para empresas que possuem PIS ou COFINS não-cumulativo (definido nos Parâmetros da Empresa).

Para que haja incidência de PIS e COFINS para os itens lançados, lembre-se que no cadastro de produtos deve estar assinalado que esse produto "Aproveita crédito de PIS" e "Aproveita crédito de COFINS" respectivamente.

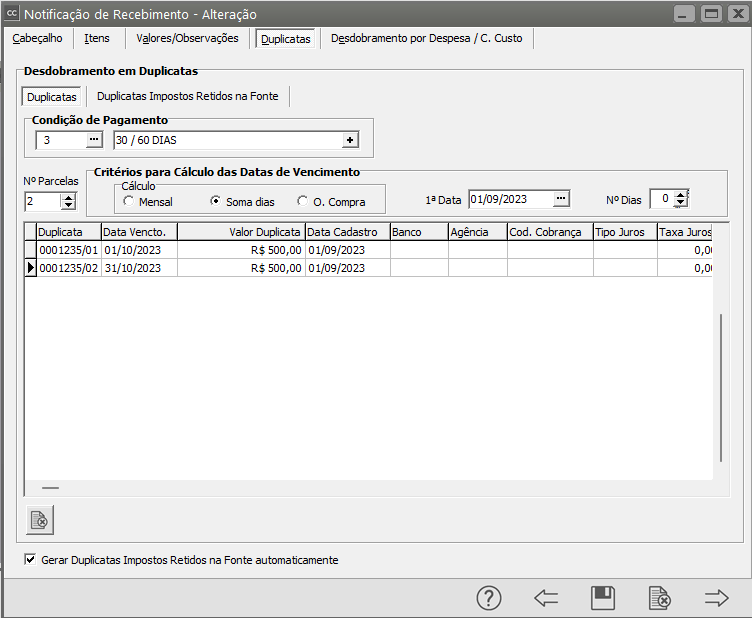

Essa aba conterá o número de duplicatas a serem geradas pelo sistema.

Atenção: A data de vencimento será calculada automaticamente pelo sistema, de acordo com as informações da caixa de Critérios para Cálculo das Datas de Vencimento. Portanto, se você precisar alterar essas datas manualmente, você deve se preocupar em cadastrar datas corretas de vencimento para cada duplicata. O número e os valores de cada duplicata, gerados automaticamente pelo sistema, também podem ser alterados.

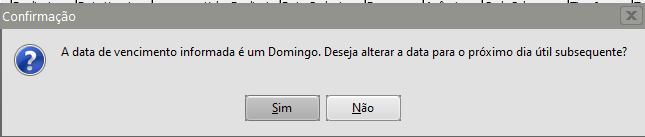

Ao informar a data de vencimento, se for constatado que a data informada é um sábado, domingo ou feriado, o sistema irá avisá-lo e questionará se você deseja que esta seja substituída pelo primeiro dia útil subsequente.

OBSERVAÇÃO: Você não será obrigado a trocar a data informada para um dia útil.

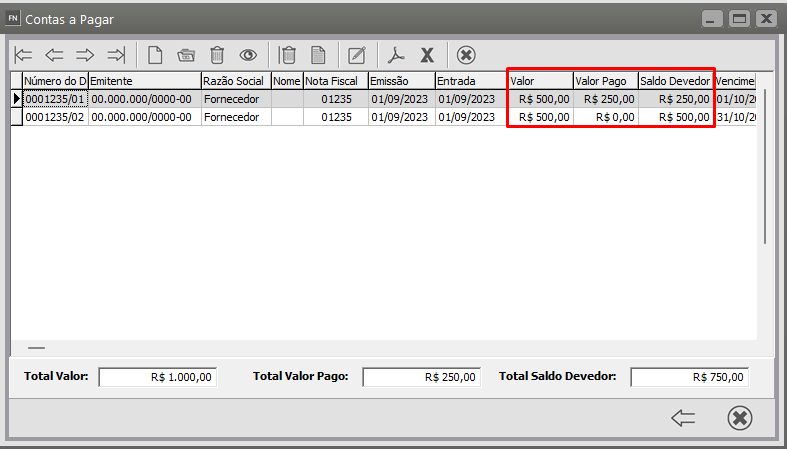

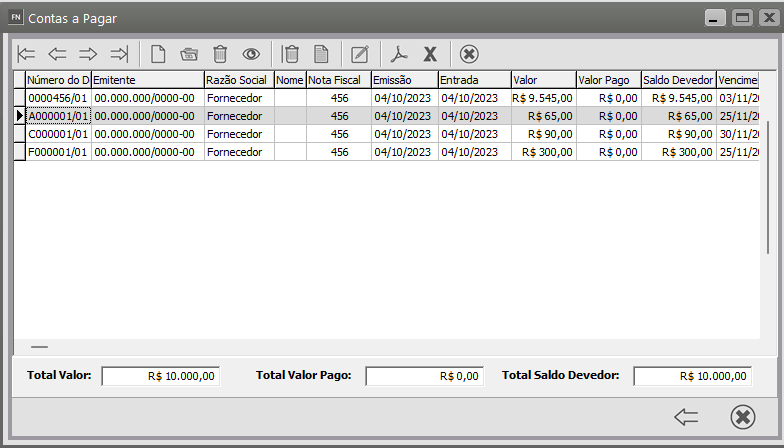

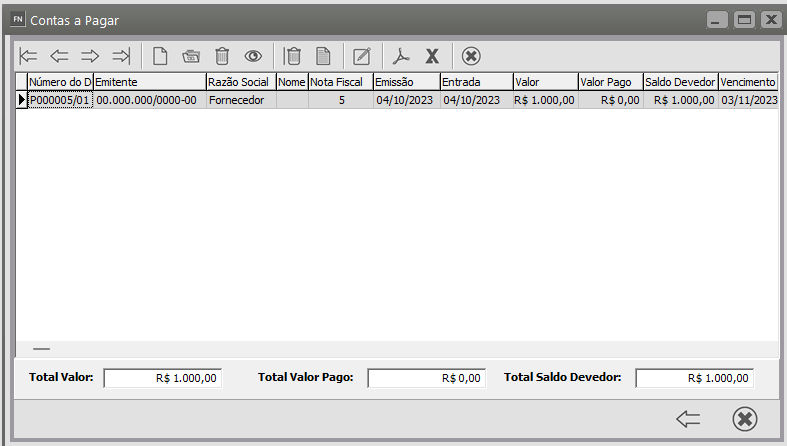

Se vinculado ao Sistema Financeiro, cada duplicata gerará um registro de "Contas a Pagar" no Sistema Financeiro.

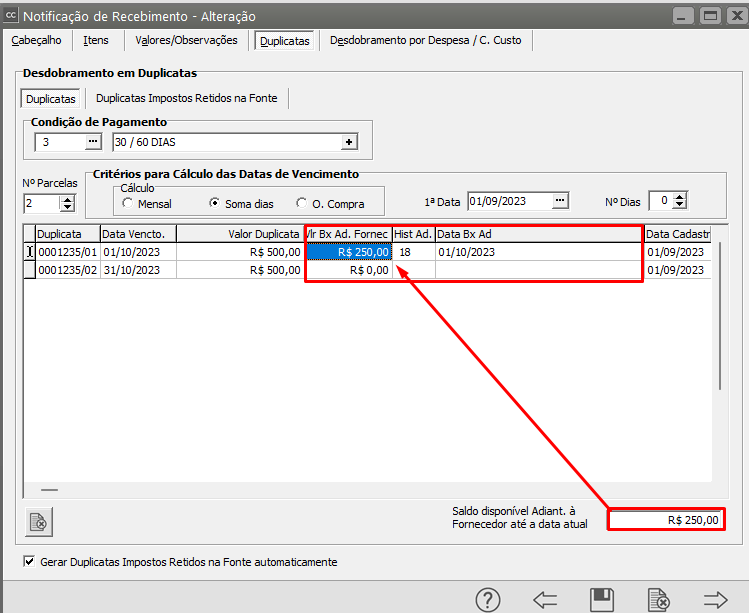

Se estiver configurado no Sistema Financeiro a utilização do item Adiantamento à fornecedores, o sistema verificará se o fornecedor informado na notificação possui saldo de adiantamento e demonstrará na tela possibilitando a utilização do valor para pagamento das duplicatas, sendo gerado um movimento no Contas a Pagar, todos os lançamentos bancários e acertos de saldo para o fornecedor na data informada.

Na tela de geração das duplicatas será demonstrado o saldo geral do adiantamento à fornecedor e as colunas para informar o valor, data e histórico do movimento:

Veja mais informações em Controle de Adiantamentos à Fornecedores

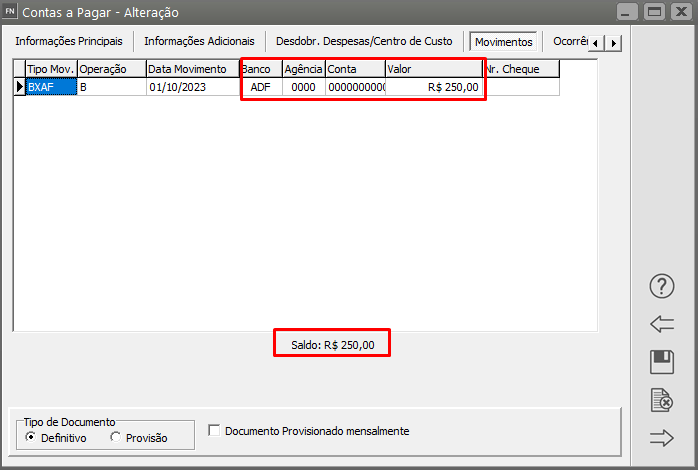

No exemplo acima, serão gerados no Sistema Financeiro, os movimentos a pagar com data de 01/10/2023, deduzindo da duplicata 0001235/01 no valor de R$ 250,00 e um movimento total para a duplicata 0001235/02 com vencimento em 31/10/2023.

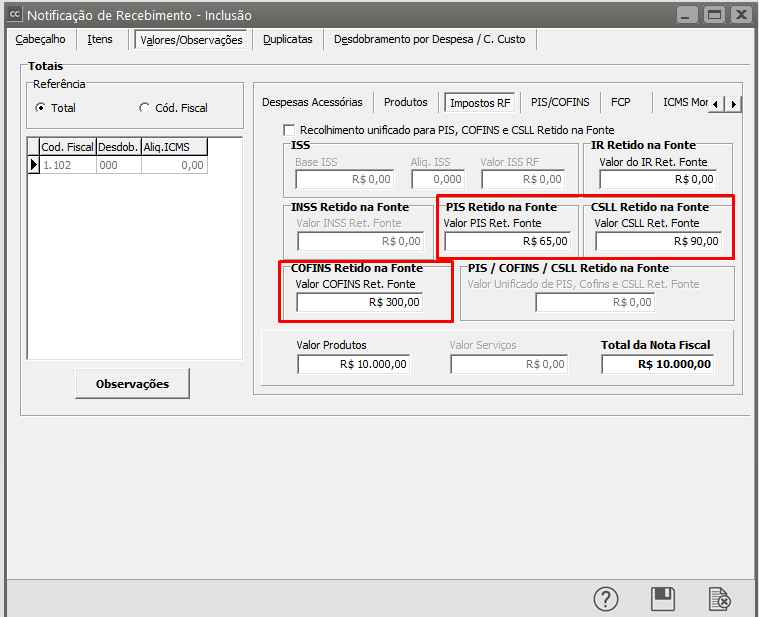

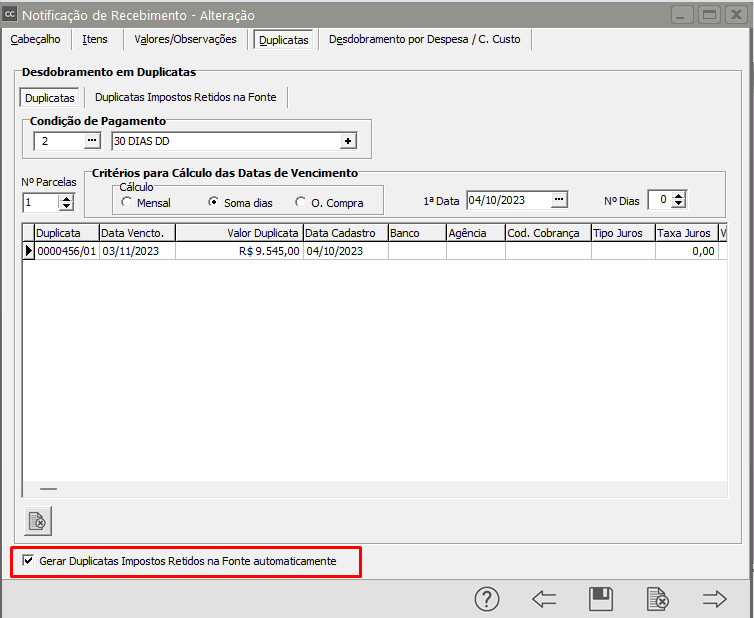

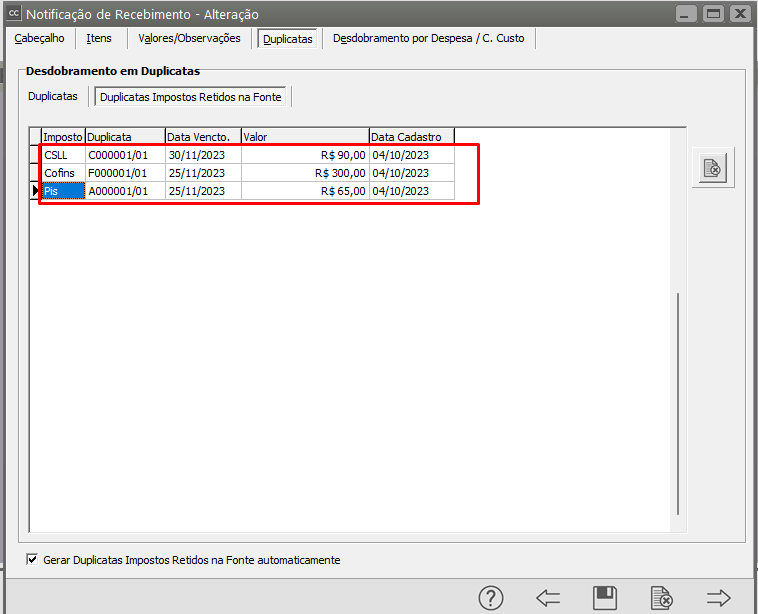

Se foi informado valores para impostos retidos na fonte (IRRF, PISRF, COFINSRF, CSLLRF, ISSRF e INSSRF) na aba de Valores também poderá será gerada uma duplicata para cada um dos impostos.

Veja mais informações em Geração de Duplicatas a Pagar no Sistema Financeiro referente aos Impostos Retidos na Notificação de Recebimento

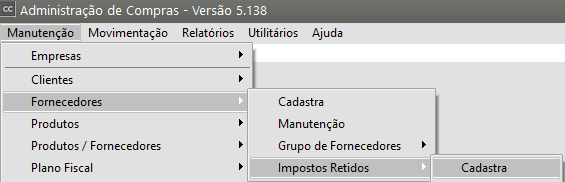

Para a geração da duplicata será necessário que você acesse o menu Manutenção>Fornecedores>Impostos Retidos>Cadastra

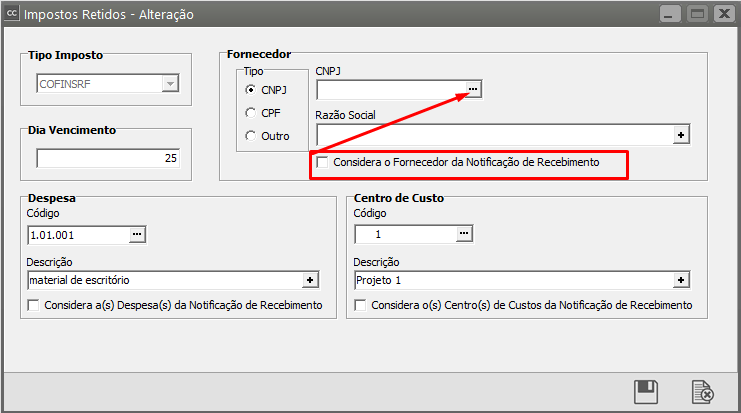

E informar os impostos retidos que constam na nota emitida por aquele fornecedor

É importante salientar que a opção Considera o Fornecedor da Notificação de Recebimento fará com que as duplicatas geradas no Sistema Financeiro sejam para o mesmo Fornecedor da Notificação de Recebimento, se você desejar que sejam geradas as duplicatas para outro fornecedor, como por exemplo a Secretaria da Receita Federal, será necessário cadastrar o Fornecedor e defini-lo no campo Fornecedor do cadastro de Impostos Retidos

Após o cadastro da notificação de recebimento, acesse a aba duplicatas, defina a condição de pagamento da nota fiscal de compras e em seguida clique em Gerar Duplicatas Impostos Retidos na Fonte automaticamente

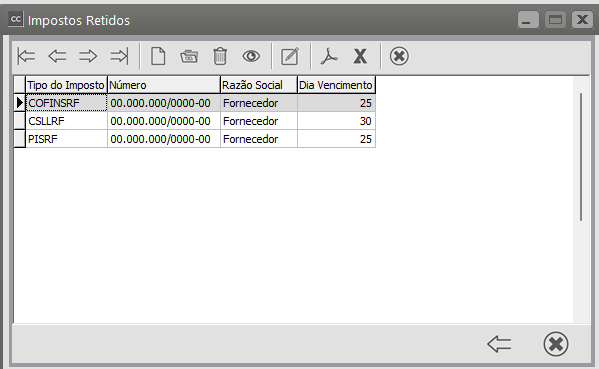

Acesse a aba duplicatas Impostos Retidos na Fonte e você irá verificar se foram criadas linha para cada imposto configurado para o Fornecedor da Notificação de Recebimento

O sistema irá apresentar uma data de vencimento para cada um dos impostos, as datas serão calculadas da seguinte forma:

Para os impostos IRRF, ISSQN e INSS as datas serão no dia 15 do mês subsequente da data de emissão.

para os impostos PIS, COFINS e CSLL a apuração será quinzenal sendo geradas as datas no dia 30/31 do próprio mês para os documentos emitidos até o dia 15 ou no 15º dia do mês subsequente para os documentos emitidos a partir do dia 15.

Se vinculado ao sistema financeiro, cada duplicata gerará um registro de "Contas a Pagar".

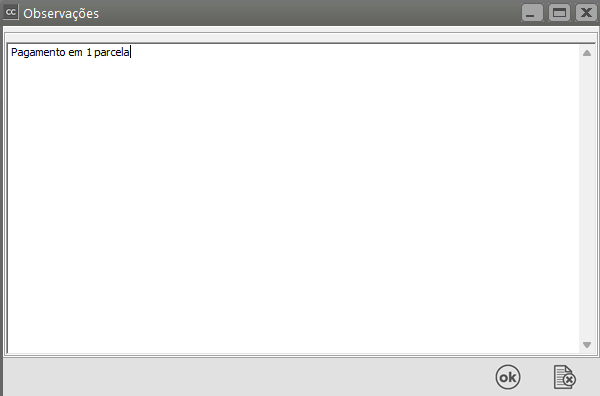

O botão de Observações, quando pressionado, abre a tela para que você digite informações relativa a Notificação de Recebimento que está sendo cadastrada

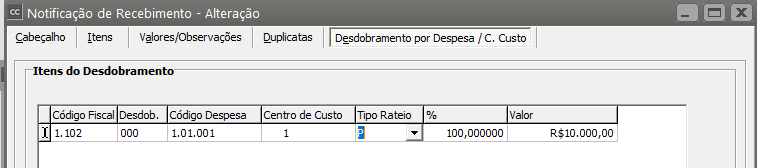

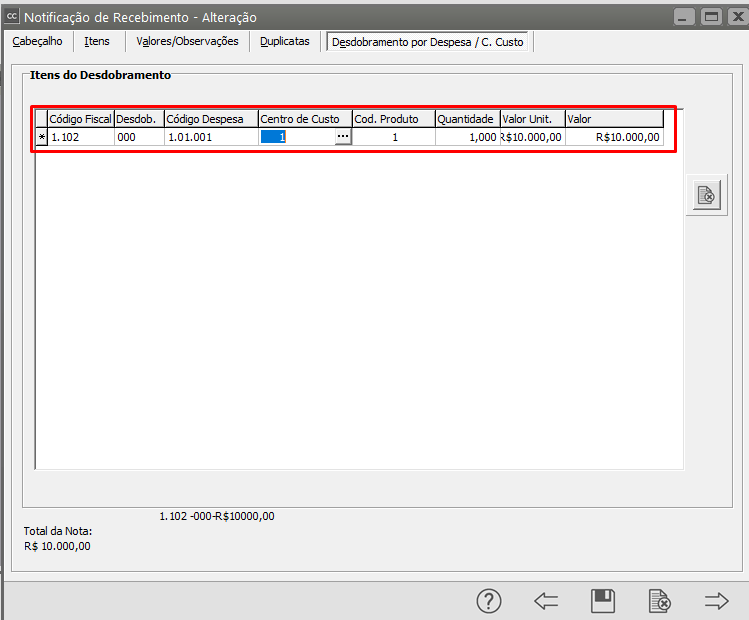

5) Desdobramento por Despesa/Centro de Custo:

Essa aba só ficará visível se parametrizado que a empresa em utilizará desdobramentos por despesas e/ou centros de custo.

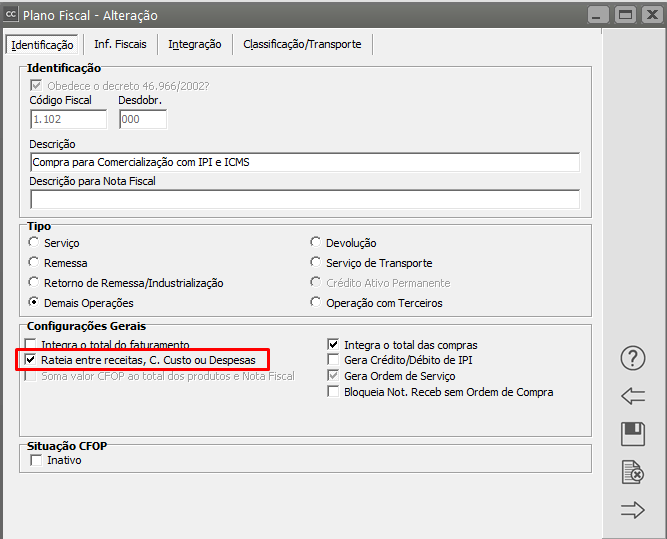

Nessa aba, o valor total do documento será rateado por despesas e centros de custos, de acordo com cada código fiscal informado na Notificação de Recebimento. A soma dos valores rateados deve ser exatamente igual ao valor total do documento, assim como os subtotais por código fiscal.

Mas, lembre-se: somente devem entrar na soma os valores lançados para códigos fiscais parametrizados que "Rateia entre receitas, Centro de Custo ou Despesas".

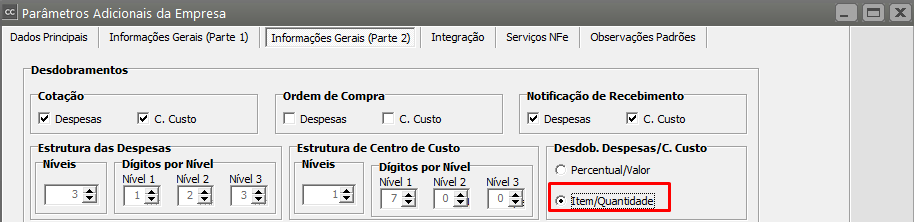

O sistema disponibiliza duas formas de desdobramento: Percentual/Valor e Item/Quantidade. Para selecionar a forma de desdobramento a ser utilizada deve-se acessar a tela de Parâmetros do Sistema, na aba Informações gerais e selecionar a opção desejada.

No desdobramento de Percentual/Valor, o usuário deve informar o percentual do valor da Notificação de Recebimento que será calculado para o desdobramento.

No desdobramento de Item/Quantidade, o usuário deve informar o Código do Produto e a quantidade de itens para o rateio. O valor do rateio nesse caso será calculado através do valor unitário do item multiplicado pela quantidade. Só poderão ser informados produtos que estejam incluídos na Notificação de Recebimento.

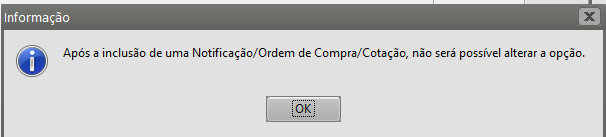

Se a notificação de recebimento ou outro documento já foi cadastrado você deverá excluir o item e cadastrá-lo novamente se houver alteração na forma de rateio.

6) Desdob. das Ordens de Compra

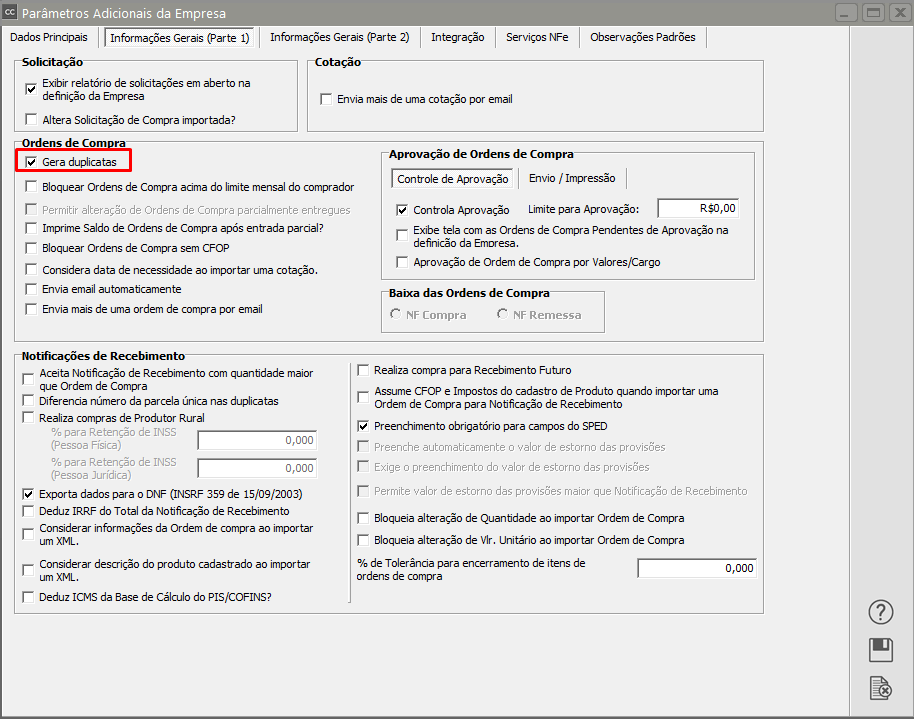

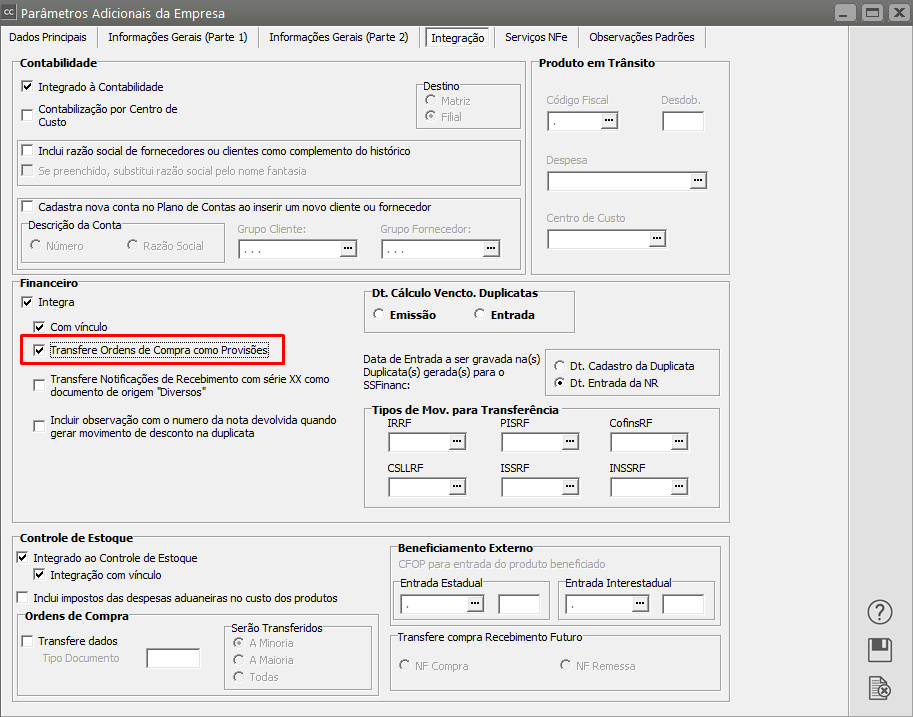

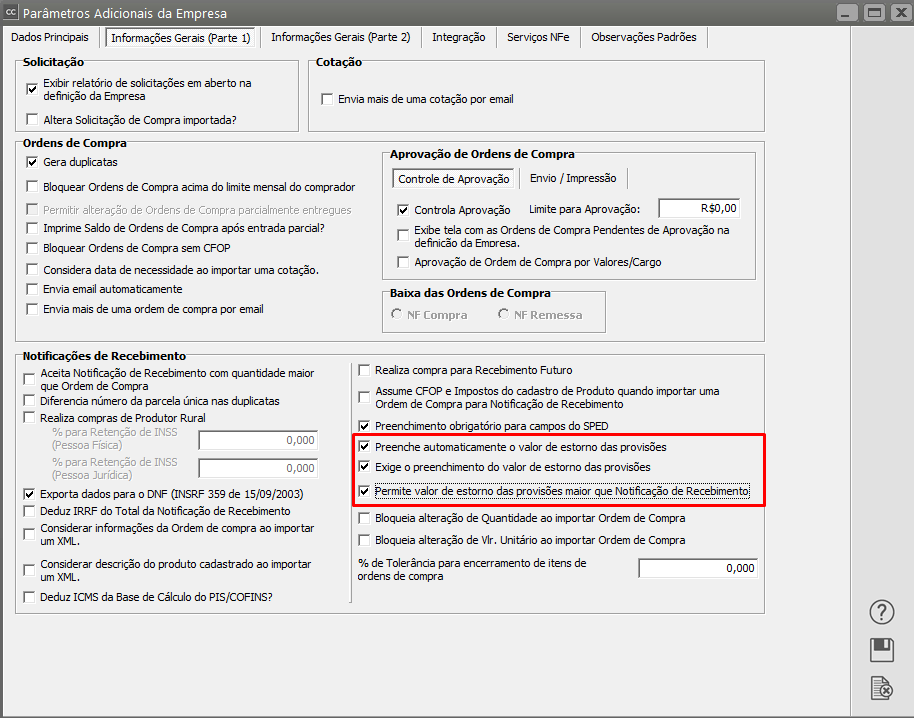

Essa é uma aba que somente ficará visível quando você assinalar, nos Parâmetros Adicionais da Empresa, que Gera Duplicatas nas Ordens de Compra e Transfere Ordens de Compra como Provisões,

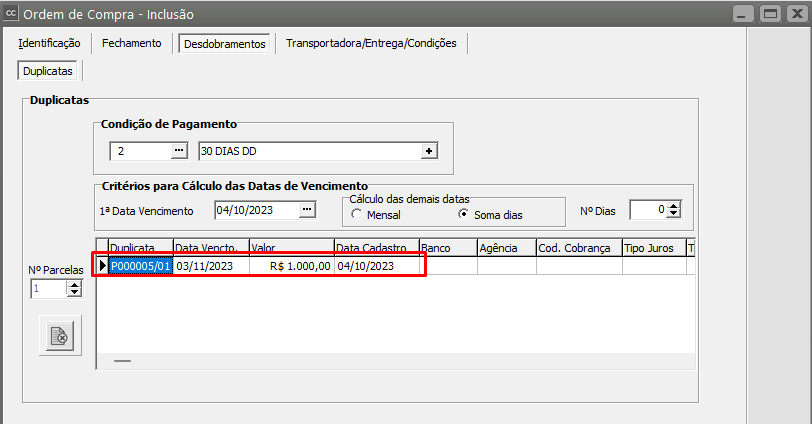

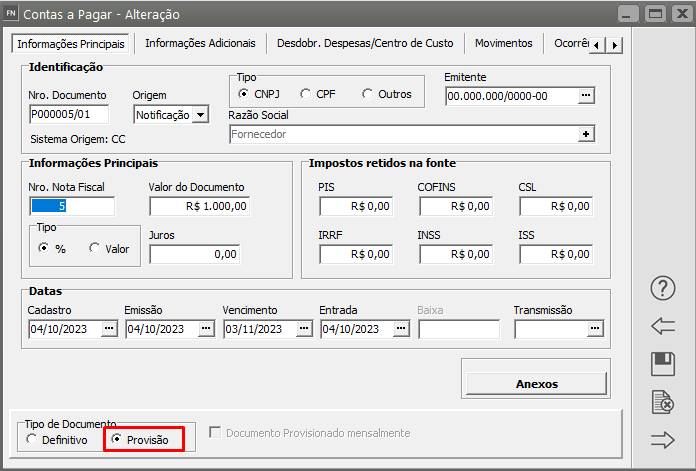

Quando você cadastra a Ordem de Compra com condição de pagamento, o Sistema irá gerar uma duplicata Tipo Provisão no sistema Financeiro

IMPORTANTE

Se a empresa controlar aprovação da Ordem de Compra, a duplicata provisionada só será gerada no Sistema Financeiro após a aprovação da Ordem de Compra

Quando você realizar o cadastro da Notificação de Recebimento através da importação da Ordem de Compra, o Sistema irá verificar o que foi definido nos Parâmetros Adicionais da Empresa

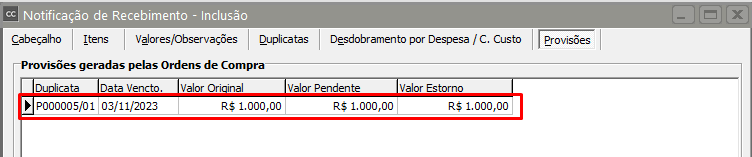

Desta forma ao fazer a importação da Ordem de compra para a Notificação de Recebimento, na grade de provisões, serão listadas todas as duplicatas geradas pelas Ordens de Compras vinculadas à atual Notificação de Recebimento. As seguintes colunas são disponibilizadas:

- Duplicata e Data Vencimento: dados referentes às duplicatas (de provisão) geradas pela Ordem de Compra.

- Valor Original: valor que foi informado à duplicata na Manutenção da Ordem de Compra.

- Valor Pendente: valor ainda pendente da duplicata. Ou seja, a diferença entre o valor original e a somatória de todos os estornos de outras Notificações de Recebimento que estão relacionadas a esta duplicata.

- Valor Estorno: única coluna editável desta grade. Você deverá informar qual o valor que deverá ser estornado desta duplicata no Sistema Financeiro. Ao notificar o recebimento parcial ou integral de uma Ordem de Compra, duplicatas definitivas devem ser geradas no Sistema Financeiro para serem pagas; e as duplicatas provisionadas que tinham sido geradas pela Ordem de Compra devem ter seu valor estornado proporcionalmente ao valor do recebimento. Quando uma duplicata tem todo seu valor estornado ela é excluída do Sistema Financeiro.

Se estiver assinalado, nos Parâmetros Adicionais da Empresa, que Permite valor de estorno das provisões maior que Notificação de Recebimento (ver item Parametrizando a Empresa), será possível cadastrar Notificações de Recebimento com valor de estorno de provisões maior que o valor total da Notificação de Recebimento relacionada.

Simbolicamente, ao cadastrar uma Notificação de Recebimento baseada em dados de Ordens de Compra, as duplicatas vão deixando de ser provisões para se tornarem definitivas. O que você esperava (provisão) que deveria ser pago, passa a ser, realmente, o que você deve pagar.

IMPORTANTE: De acordo com a parametrização da empresa, o sistema aceitará, ou não, notificações de recebimento com quantidade maior do que a cadastrada em sua Ordem de compra e, também, notificações de recebimento contendo produtos que não possuam ordem de compra relacionadas.

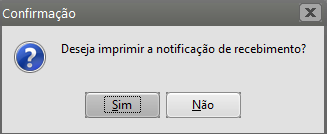

Após a gravação, caso tenha optado nos parâmetros da empresa por imprimir os documentos automaticamente, o sistema irá perguntar se deseja imprimir a Notificação de Recebimento.

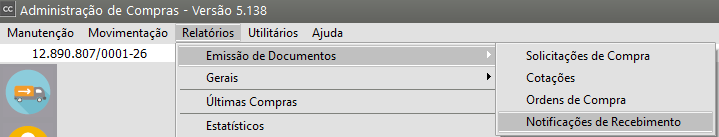

Essa impressão também pode ser efetuada através do menu Relatórios/Emissão de Documentos,

Onde estarão disponíveis os itens Solicitações de Compras, Cotações, Ordens de Compra e Notificações de Recebimento. Para mais informações, veja o item Emitindo Documentos.

Podem, também, ser cadastradas notificações de devolução de venda ou retorno de mercadoria. Para saber mais sobre esse assunto, acesse o item Cadastrando Notificações de Retorno de Mercadoria.

7) Informações do Manifesto

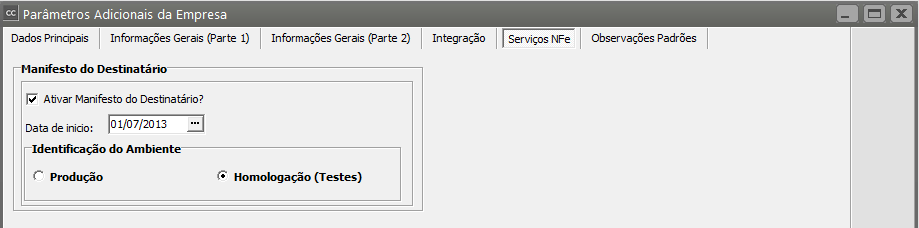

Visibilidade da aba Informações do Manifesto

Essa aba somente ficará visível quando assinalado, nos Parâmetros Adicionais da Empresa que Ativa o uso do Manifesto do Destinatário

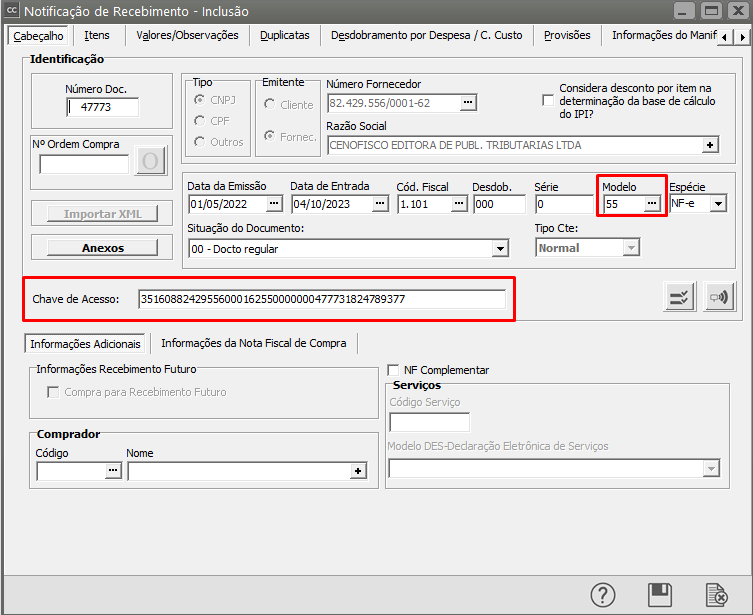

Quando a Data de Emissão da Notificação de Recebimento for superior ou igual a Data de Inicio da utilização do Manifesto, e quando o Modelo da Notificação for 55 e possuir Chave de Acesso com 44 caracteres.

Na aba informações do Manifesto é possível visualizar, gravar, alterar e excluir informações referente ao Manifesto do Destinatário.

ATENÇÃO: qualquer gravação, alteração e exclusão nesta aba, não serão enviadas as informações do Manifesto para a Sefaz, ou seja, essas ações devem ser utilizadas apenas para informa ao sistema que a Notificação de Recebimento já foi Manifestada por outro Emissor ou não no caso de Exclusão das informações.

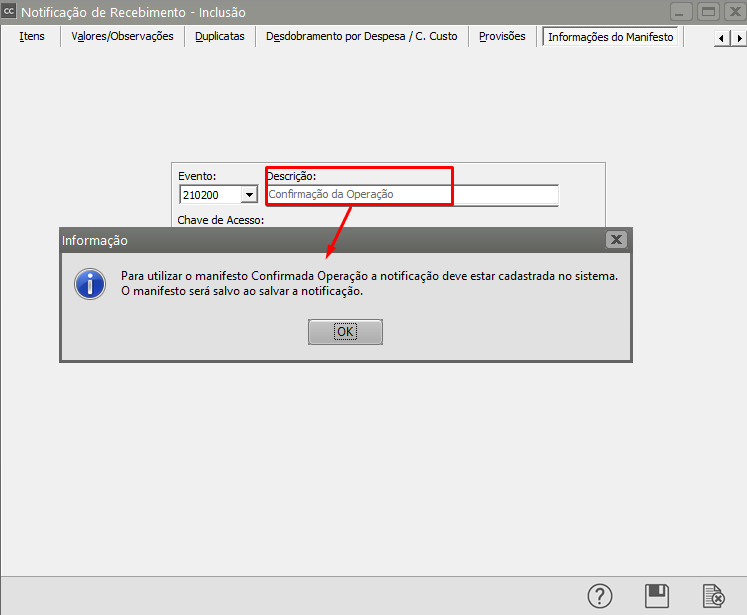

Confirmação da Operação: ao salvar o Manifesto com este evento a Notificação de Recebimento deve estar salva no sistema, caso a mesma não estiver salva, o sistema irá informar que seu salvamento ocorrerá ao salvar a Notificação.

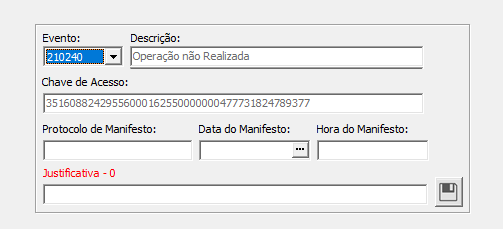

Ciência da Operação, Desconhecimento da Operação e Operação não Realizada: para utilizar estes eventos a Notificação de Recebimento não deverá estar cadastrada, caso esteja, o sistema irá informar que ao salvar com algum destes eventos a Notificação será excluída automaticamente.

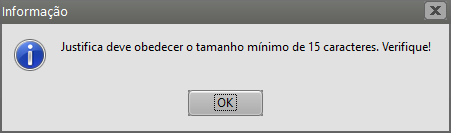

Campos Obrigatórios: Protocolo, Data do Manifesto, Hora do Manifesto, e se o evento utilizado for Operação não Realizada o campo Justificativa também será obrigatório o seu preenchimento e o tamanho da justificativa deverá obedecer o tamanho mínimo de 15 caracteres.

Exclusão do Manifesto: ao não selecionar nenhum Evento de Manifesto no campo evento, e caso a Notificação possuir Manifesto, ao salvar o sistema irá excluir todas as informações referente ao Manifesto.

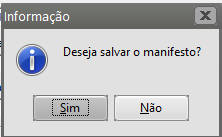

Observação: sempre ao gravar, alterar ou excluir o Manifesto por essa aba, o sistema irá questionar se deseja realmente continuar o processo.

Como localizar no sistema os Manifestos que não possuem Notificações?

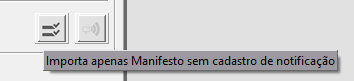

Na aba Principal da tela de Cadastro da Notificação é possível localizar e importar o Manifesto sem cadastro de Notificação atrávez do botão  , 'Importa apenas Manifesto sem cadastro de Notificação'. Esté botão ficará habilitado quando o Manifesto estiver ativado nos parâmetros e quando a data de Emissão da Notificação for igual ou superior a data de Início da utilização do Manifesto informado nos parâmetros.

, 'Importa apenas Manifesto sem cadastro de Notificação'. Esté botão ficará habilitado quando o Manifesto estiver ativado nos parâmetros e quando a data de Emissão da Notificação for igual ou superior a data de Início da utilização do Manifesto informado nos parâmetros.

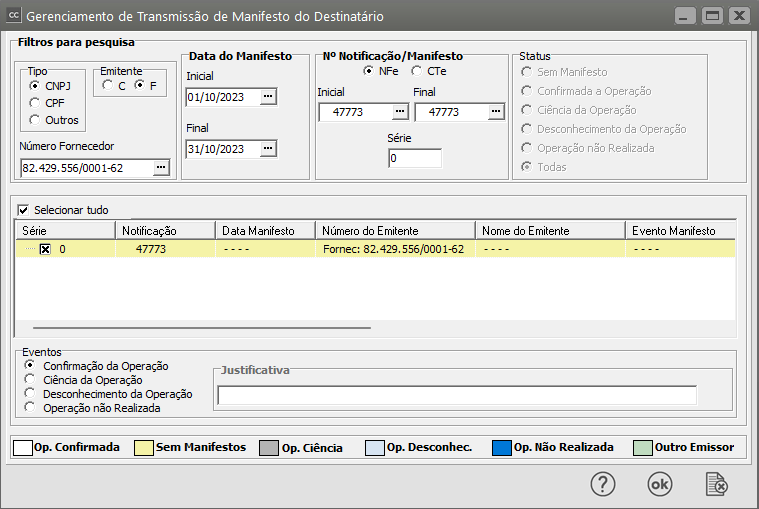

Como acessar o Gerenciador de Manifestos?

O Gerenciador poderá ser acessado pelos seguintes caminhos:

- Movimentação\Notificações de Recebimento\Gerenciador\Gerenciador de Manifesto do Destinatário.

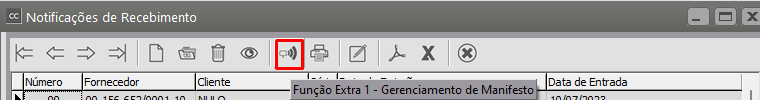

- Movimentação\Notificações de Recebimento\Manutenção através do ícone

- Movimentação\Notificações de Recebimento\Cadastra através do mesmo ícone acima.

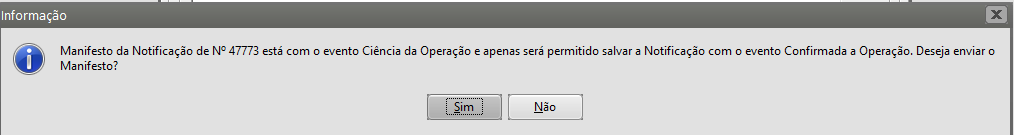

- Ao salvar a Notificação, caso a mesma não possuir Manifesto ou estar manifestada como Ciência da Operação, Desconhecimento da Operação e Operação não Realizada o sistema irá questionar se deseja enviar o manifesto, caso responder sim, a tela do Gerenciador de Manifesto será aberta.