Cálculo de Substituição Tributária (Empresa Não enquadrada no Simples Nacional)

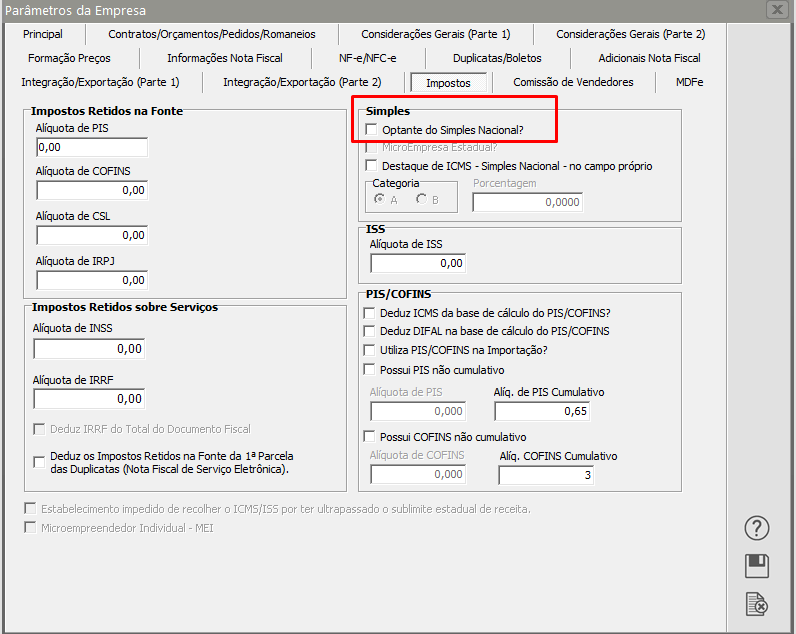

A Empresa emissora da Nota Fiscal não poderá pertencer ao Simples Nacional

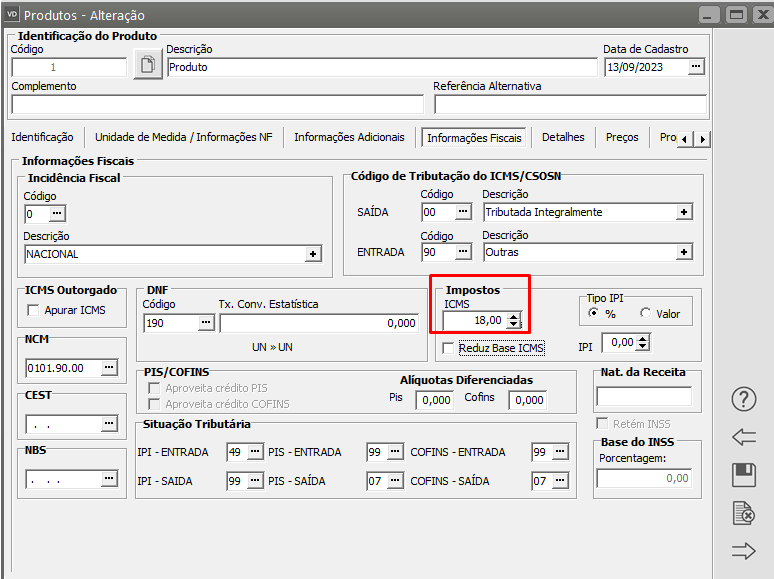

Para que o Sistema calcule corretamente o valor da Substituição Tributária na nota fiscal, o usuário deverá primeiramente cadastrar corretamente o produto, informando que é tributado e qual a alíquota de ICMS que deverá ser utilizada caso a venda ocorra dentro do Estado.

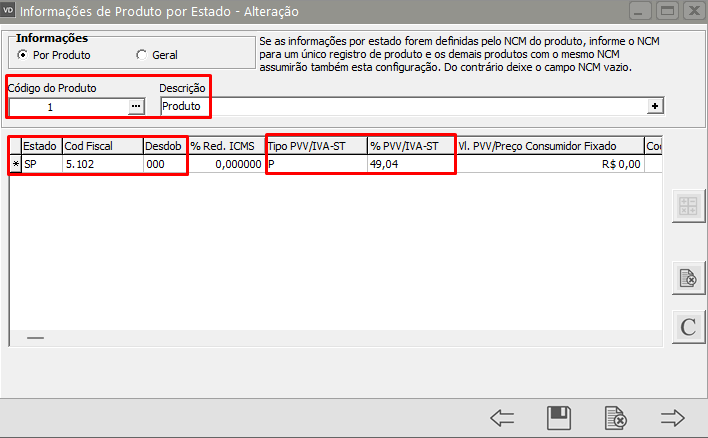

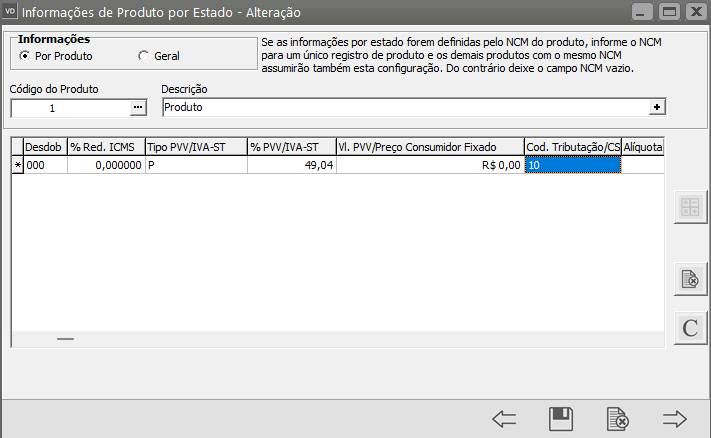

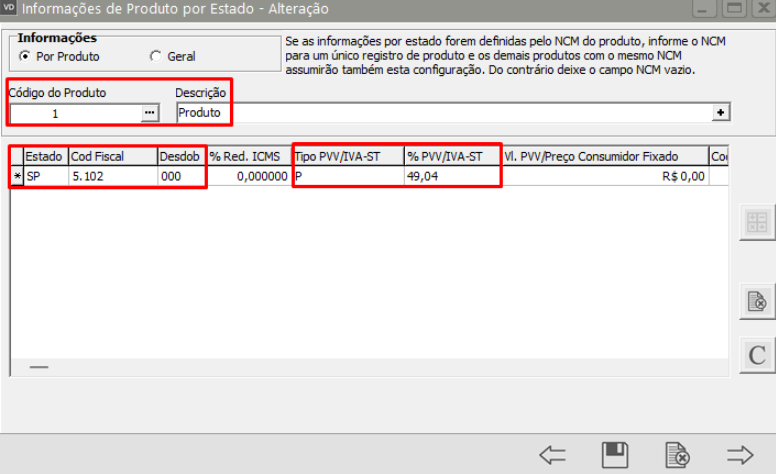

Em Seguida deverá acessar o menu Manutenção>Produtos>Informações por Estado

Em Seguida deverá acessar o menu Manutenção>Produtos>Informações por Estado

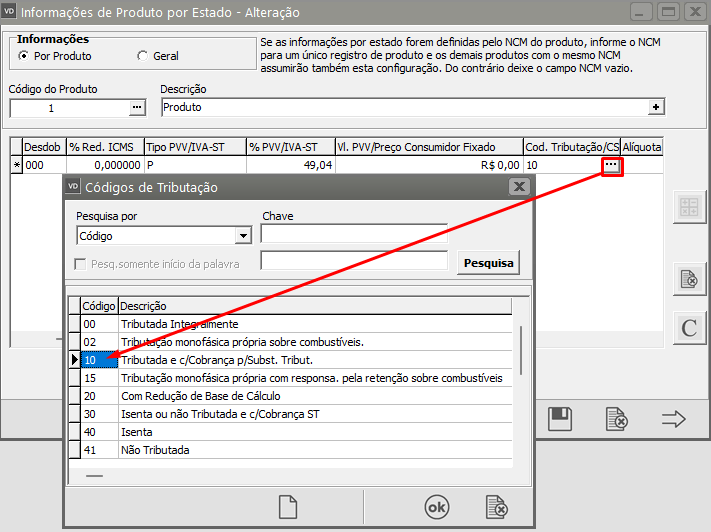

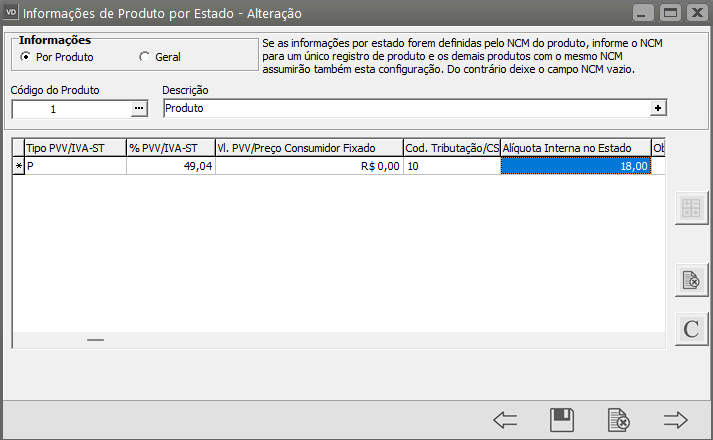

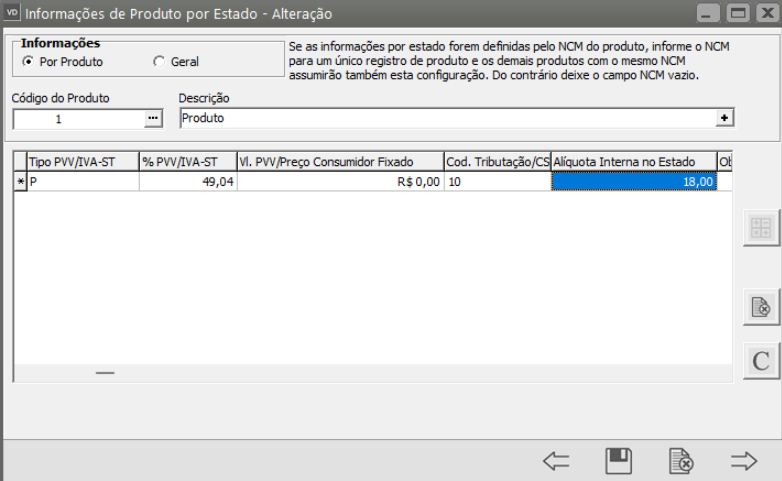

E cadastrar para qual o produto será calculada a Substituição Tributária, qual Estado, qual CFOP que será utilizado, qual o percentual do PVV/IVA-ST e qual a alíquota interna do Estado.

Dados Obrigatórios:

- Produto

Observação:

1) Se a substituição tributária for para todos os seus produtos, ao invés de definir Informações por Produto, defina Geral e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado

2) Se a substituição tributária for para todos os produtos que possuam um mesmo NCM, informe esse NCM no campo NCM e o Sistema fará a redução para todas as notas emitidas com aquele CFOP para aquele Estado e para os produtos que tenham em seu cadastro o NCM informado.

- Alíquota Interna do estado do destinatário da NF-e.

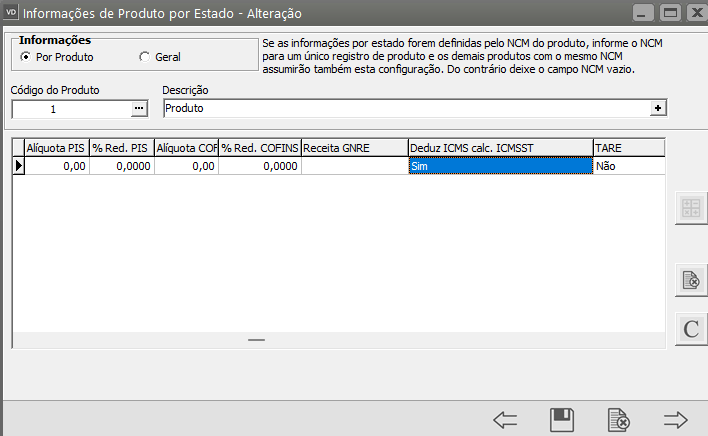

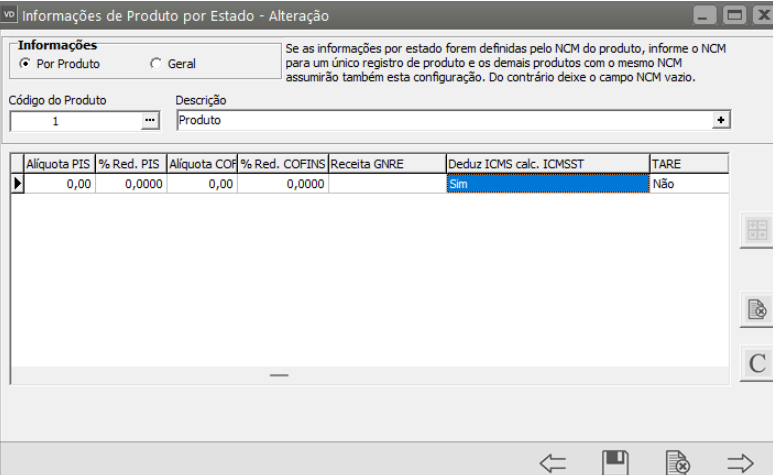

- Informe SIM no campo Deduz ICMS calc. ICMSST

Ao Emitir a Nota Fiscal de Venda de acordo com a informações cadastradas, o Sistema calculará corretamente o valor do Diferencial de Alíquota

Ao Emitir a Nota Fiscal de Venda de acordo com a informações cadastradas, o Sistema calculará corretamente o valor do Diferencial de Alíquota

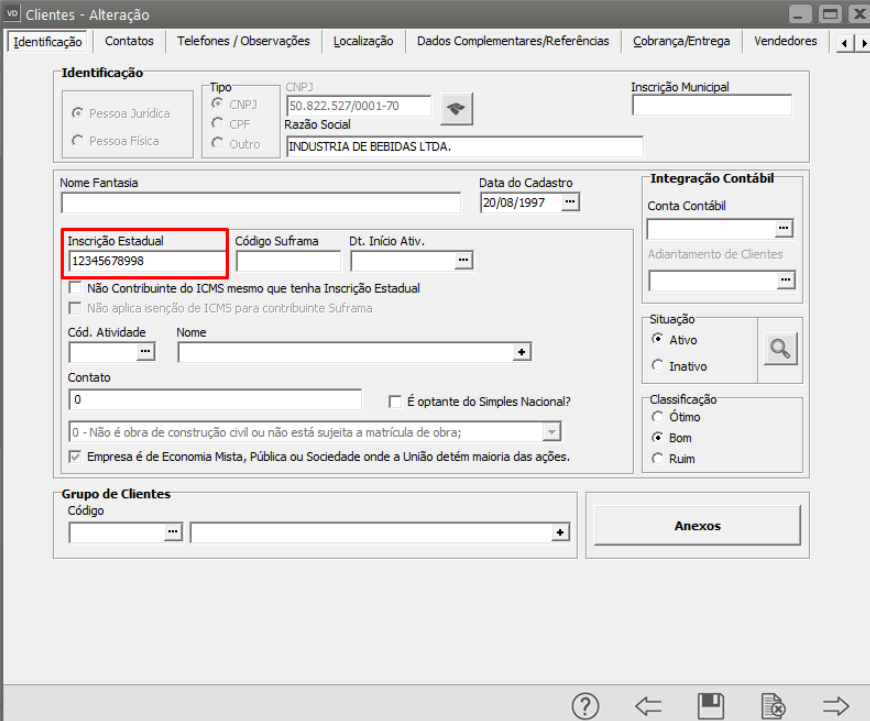

Na aba Identificação da Nota Fiscal deverá ser informado um Cliente do Estado cadastrado em Informações por Estado e o CFOP específico cadastrado no mesmo menu.

OBS: O CLIENTE OBRIGATORIAMENTE DEVERÁ TER INSCRIÇÃO ESTADUAL EM SEU CADASTRO.

Na aba Itens deverá ser utilizado o produto que tenha cadastro de PVV/IVA-ST.

Na aba Itens deverá ser utilizado o produto que tenha cadastro de PVV/IVA-ST.

Deverá também ser informada a Alíquota Interna para o Produto (alíquota praticada quando aquele produto é vendido por empresa do mesmo estado que foi cadastrado)

No campo Deduz ICMS calc ICMSST informe Sim

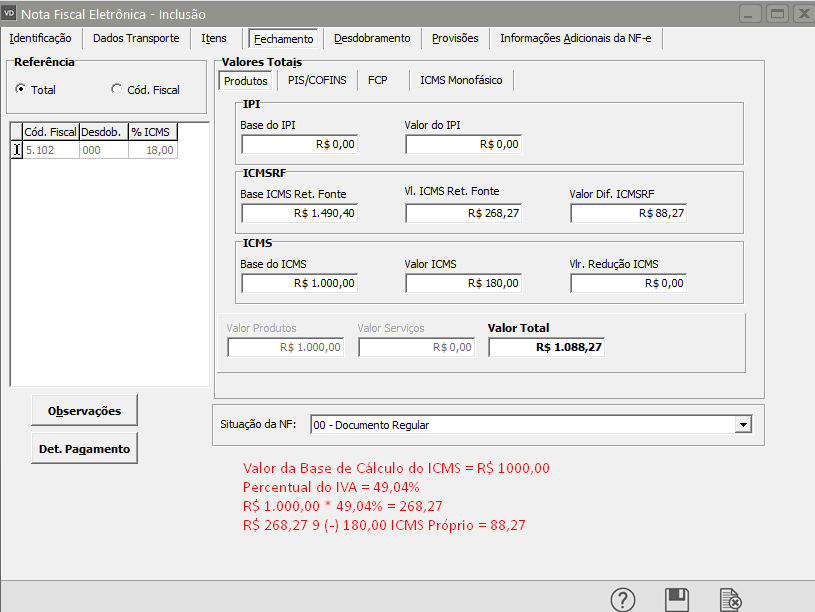

Na aba Fechamento o Sistema fará o cálculo do Valor Dif. ICMSRF de acordo com as informações cadastradas.

Na aba Fechamento o Sistema fará o cálculo do Valor Dif. ICMSRF de acordo com as informações cadastradas.

No caso do exemplo dado

1- calculará o percentual do ICMS sobre o valor do produto (1000,00 * 18% = 180,00).

2- em seguida calculará o valor do percentual PVV/IVA cadastrado (1000,00 * 49,04% = 1490,40)

3- Carregará este valor para o campo Base ICMS Ret. Fonte, multiplicará este valor pela alíquota interna (1490,40 * 18% = 268,27) cadastrada.

4- A diferença entre o valor do ICMS Ret. Fonte (268,27) e o Valor do ICMS (180,00) será lançado no campo Valor Dif. ICMSRF (268,27 – 180,00 = 88,27) e será acrescido ao Valor Total da Nota Fiscal (1000,00 + 88,27 = 1088,27)

Veja também o Item:

- Definindo Critério para Cálculo de Impostos

- Exportando dados para a Guia Nacional de Recolhimento de Tributos Estaduais - GNRE

- Cadastrando Informações por Estado

- Emitindo Notas Fiscais Eletrônicas

- Redução na Base de Cálculo do ICMS

- Redução no Valor do ICMS (Emitente e Destinatário do Estado do Paraná)

- Substituição Tributária (Empresa Não Enquadrada no Simples Nacional)

- Substituição Tributária para Empresas Enquadrada no Simples Nacional

- PRODEIC - Programa de Desenvolvimento Industrial e Comercial (Emitente do Mato Grosso)

- TARE - Termo de Acordo de Regime Especial (para Destinatários pertencentes ao Simples Nacional do Estado de Goiás com Inscrição Estadual)

- Carga Tributária Média (Para Clientes do Estado do Mato Grosso)

- Cadastro para Informações para a Substituição Tributária (ST)

- Redução na Base de Cálculo do ICMS

- GNRE - Guia Nacional de Recolhimento de Tributos Estaduais

- Diferimento de ICMS

- DIFAL - Diferencial de Alíquota de ICMS e FCP - Fundo de Combate à Pobreza

- Exclusão do ICMS da Base de Cálculo do ICMSST (Emitentes do Simples Nacional, Destinatário Interestadual)

- REIDI - Regime Especial de Incentivos para o Desenvolvimento da Infra Estrutura

- Desoneração do ICMS para o SUFRAMA

- Calculando Substituição Tributária na Emissão da Nota Fiscal para Empresas Enquadradas e Não Enquadradas no Simples Nacional

- Emissão de Nota Fiscal de Importação de Produtos com Suspensão Parcial do ICMS